REPORTレポート

リサーチ&インサイト

2021年の建築需要はコロナショックの2020年から7.5%の回復に|建設市場レポート

TAG

2020年の建築需要は、新型コロナウイルスによる経済活動停滞に大きく影響を受け、歴史的な低水準となりました。具体的に、2020年における全国の建築着工需要は床面積ベースで1億1374万㎡と、リーマンショック期の2009年における1億1549万㎡を下回り、1966年の1億974万㎡に次ぐ54年ぶりの低水準でした。

2022年2月現在、新型コロナウイルスは収束に至っていないものの、2021年に入り経済活動が徐々に再開されるに伴い、国内における建築需要も回復へ向かっています。そこで、今回のレポートでは、2021年の全国における建築需要の動向について、住宅や非住宅の観点から回復具合を把握するに加え、今後の2022年の建築需要動向まで、以下の内容を紹介していきます。

1. 建築需要動向の概要

2. 住宅需要の動向

2-1. 持家

2-2. 貸家

2-3. 分譲

2-4. 分譲一戸建て

3. 非住宅の需要動向

3-1. 事務所

3-2. 店舗

3-3. 工場

3-4. 倉庫

3-5. 学校

3-6. 病院

3-7. ホテル

3-8. 福祉・介護施設

4. 2022年の建築需要の動向

1. 建築需要動向の概要

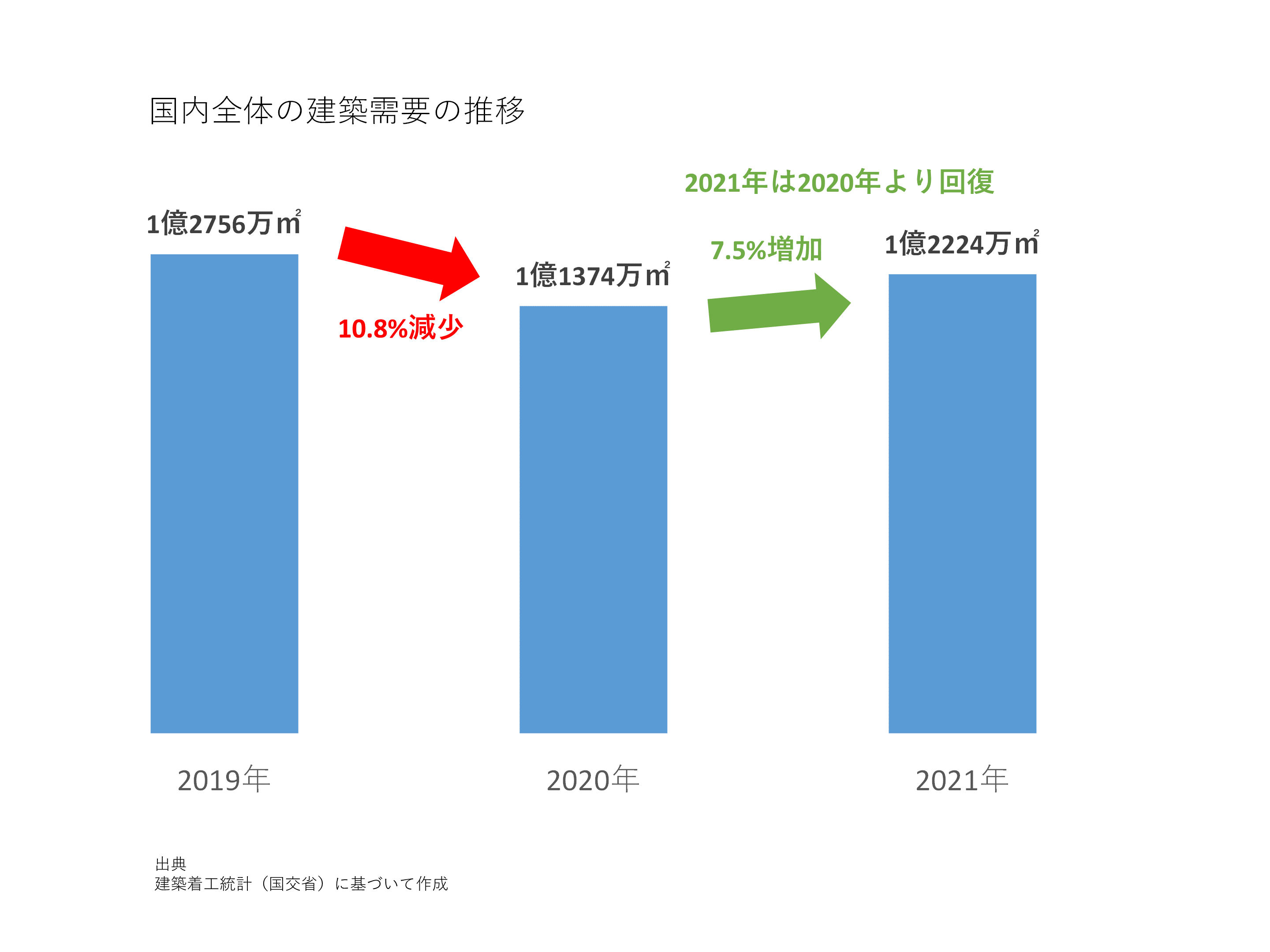

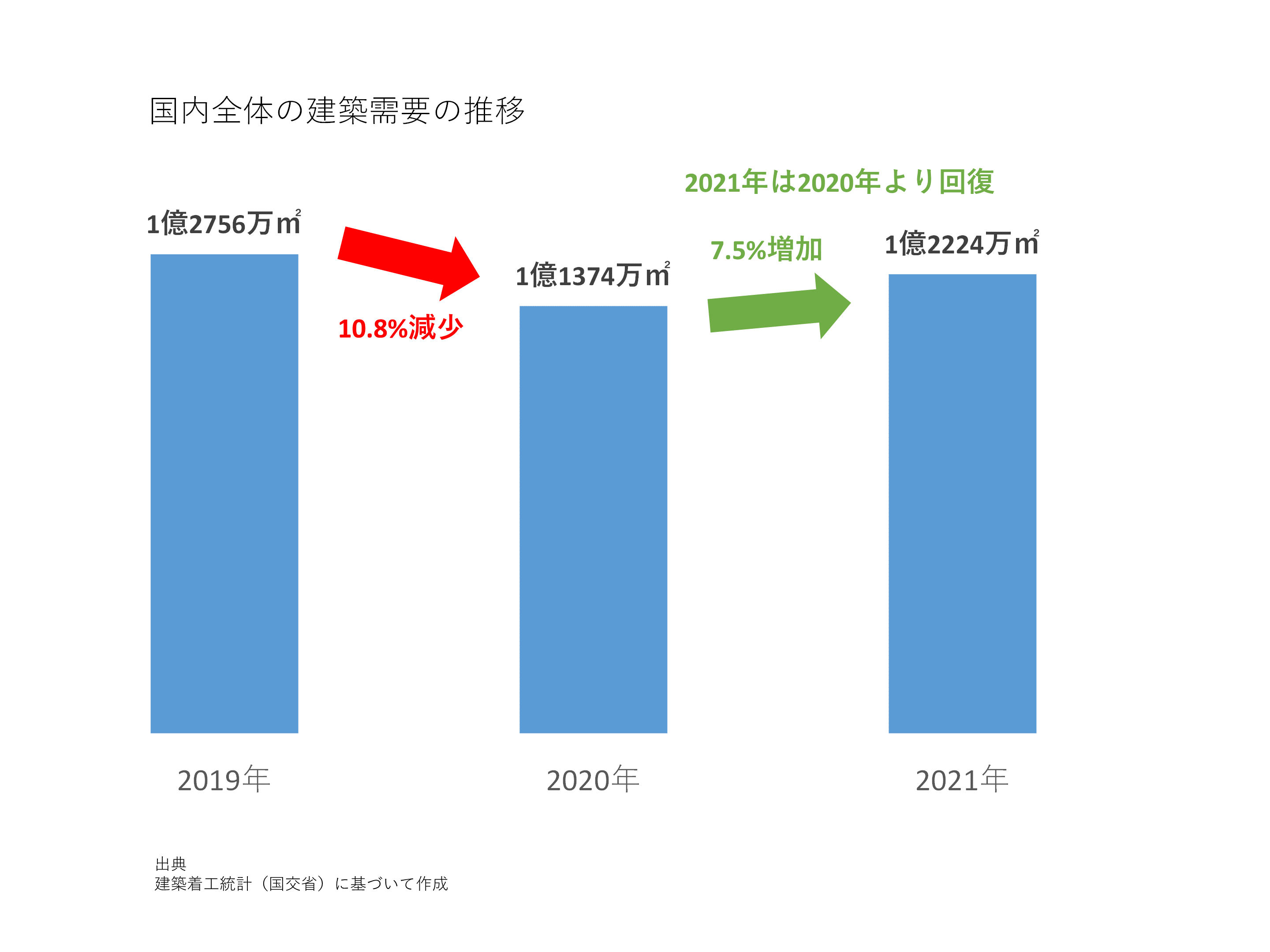

まず、国内全体の建築需要について床面積ベースで見てみると、新型コロナ発生前である2019年の1億2755万㎡から2020年の1億1374万㎡まで1年間で約10.8%減少しました。2021年は1億2224万㎡と前年比で約7.5%増加しました。コロナショック前の2020年の水準に届かなかったものの、近い水準まで回復したことが分かります。(下図参照)

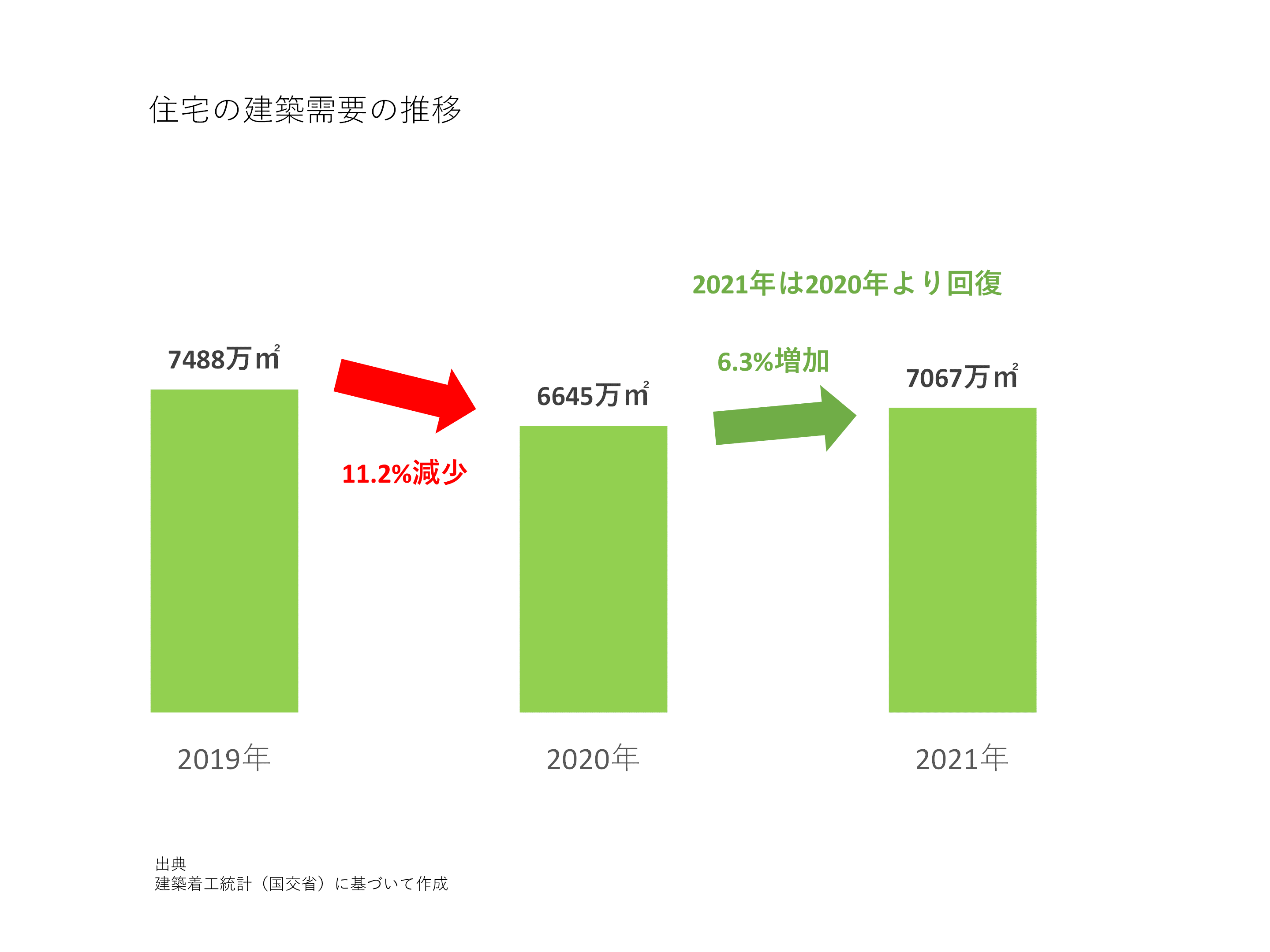

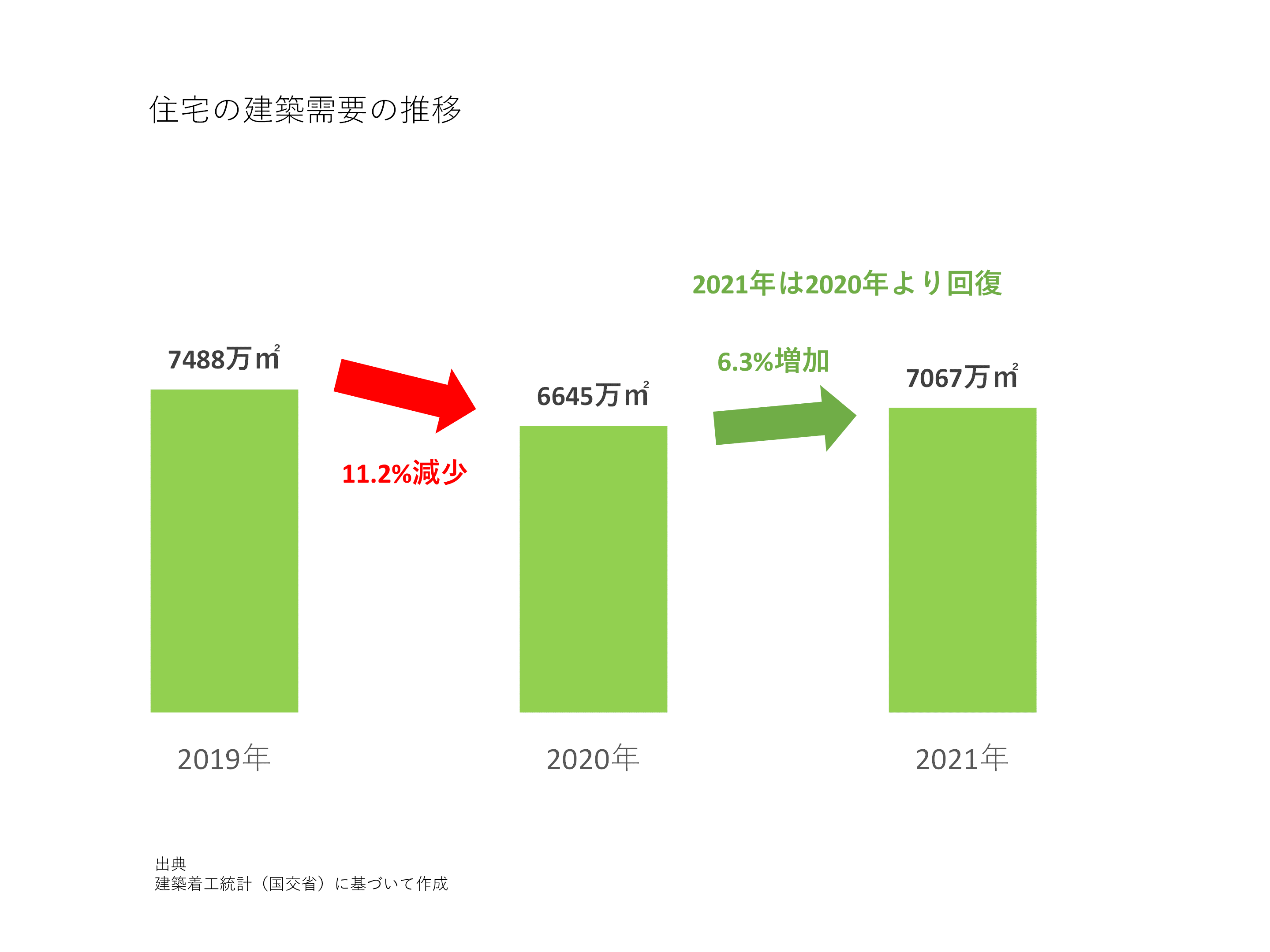

次に、建築需要は大きく「住宅」と「非住宅」に分類されるので、住宅需要と非住宅需要について見ていきます。住宅は2019年の7488万㎡から2020年の6645万㎡まで、コロナショックにより約11.2%減少していましたが、2021は 7067万㎡と前年より約6.3%増加しています。(下図参照)

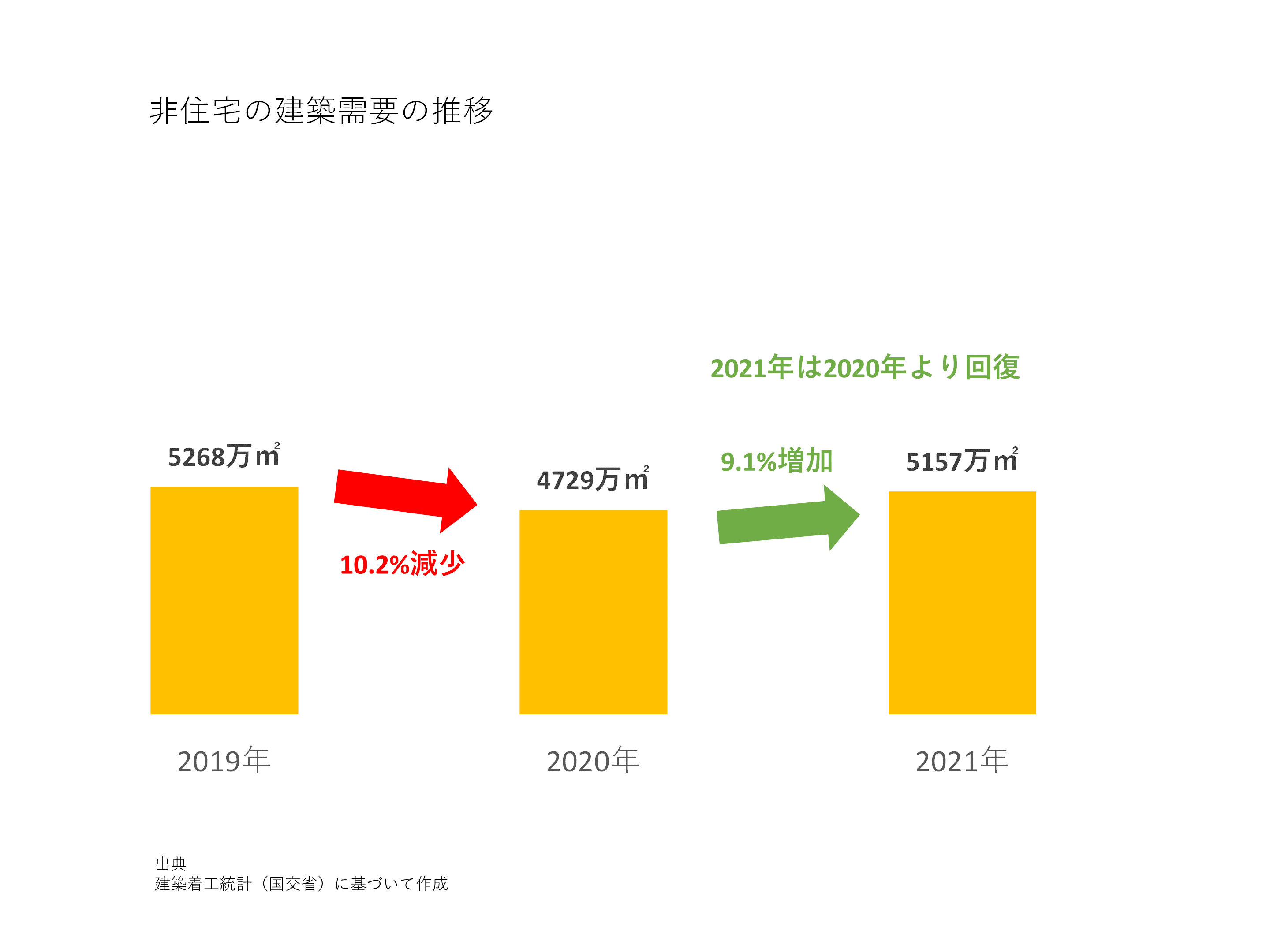

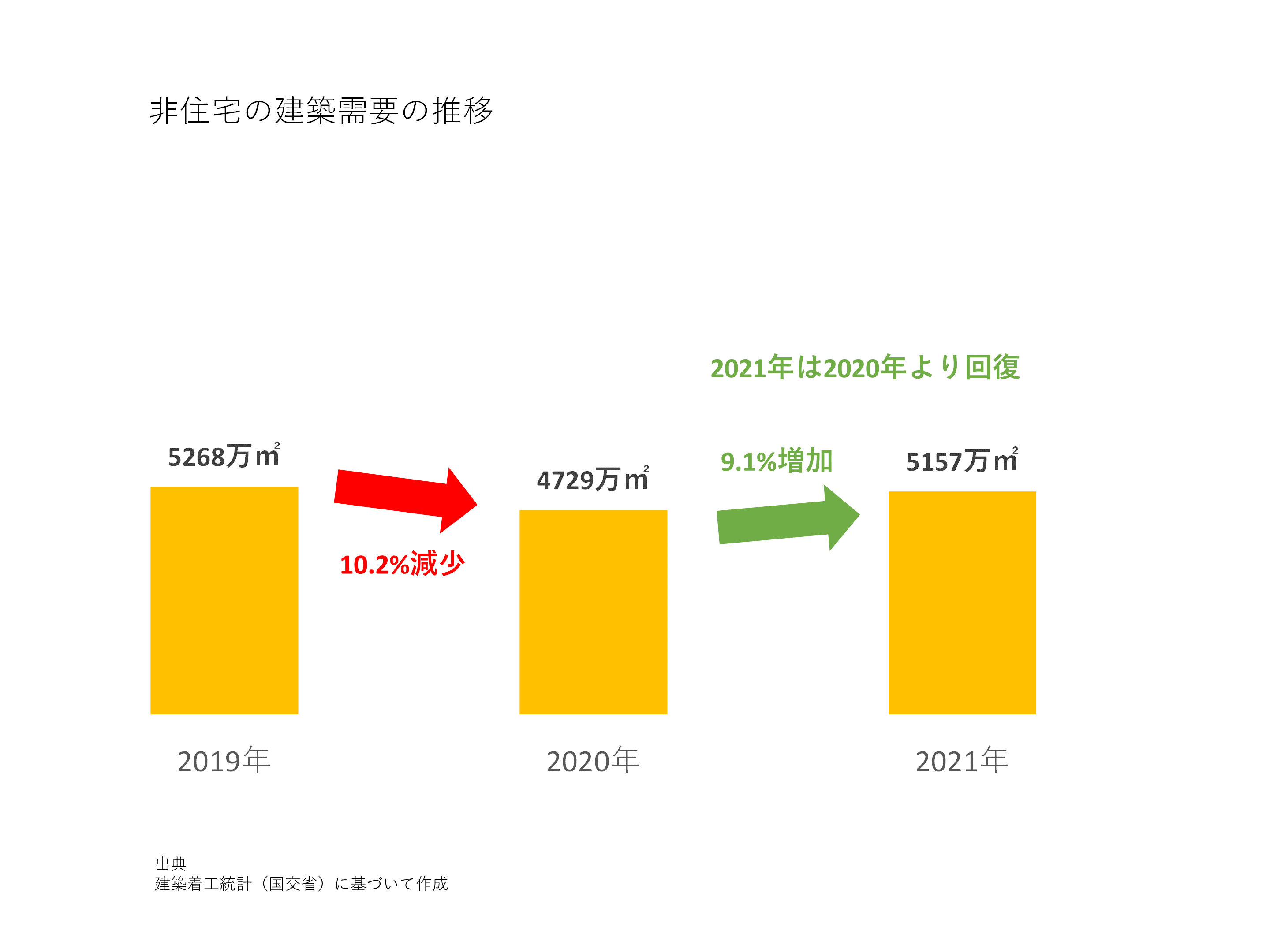

一方、非住宅の建築需要は、2019年の5268万㎡から2020年の4729万㎡まで約10.2%減少した後、2021年は5157万㎡と前年比で約9.1%増加していることが読み取れます。(下図参照)

このように、2021年は建築需要が全体で7.5%程度増加している中、住宅の建築需要は約6.3%、また、非住宅の建築需要は約9.1%回復しており、全体需要の約6割を占める住宅建築需要の回復が全体需要の回復に影響を与えていることが分かります。

ここから、具体的にこれら住宅建築需要と非住宅建築需要の詳細について紹介していきます。

2. 住宅需要の動向

ここで、住宅建築の需要動向について、以下の利用目的別に見ていきます。

・持家|建築主が自分で居住する目的で建築する住宅

・貸家|建築主が賃貸する目的で建築する住宅

・分譲マンション|分譲の目的で建築するマンション

・分譲一戸建て|建て売り又は分譲の目的で建築する一戸建て住宅

2-1. 持家の建築需要動向

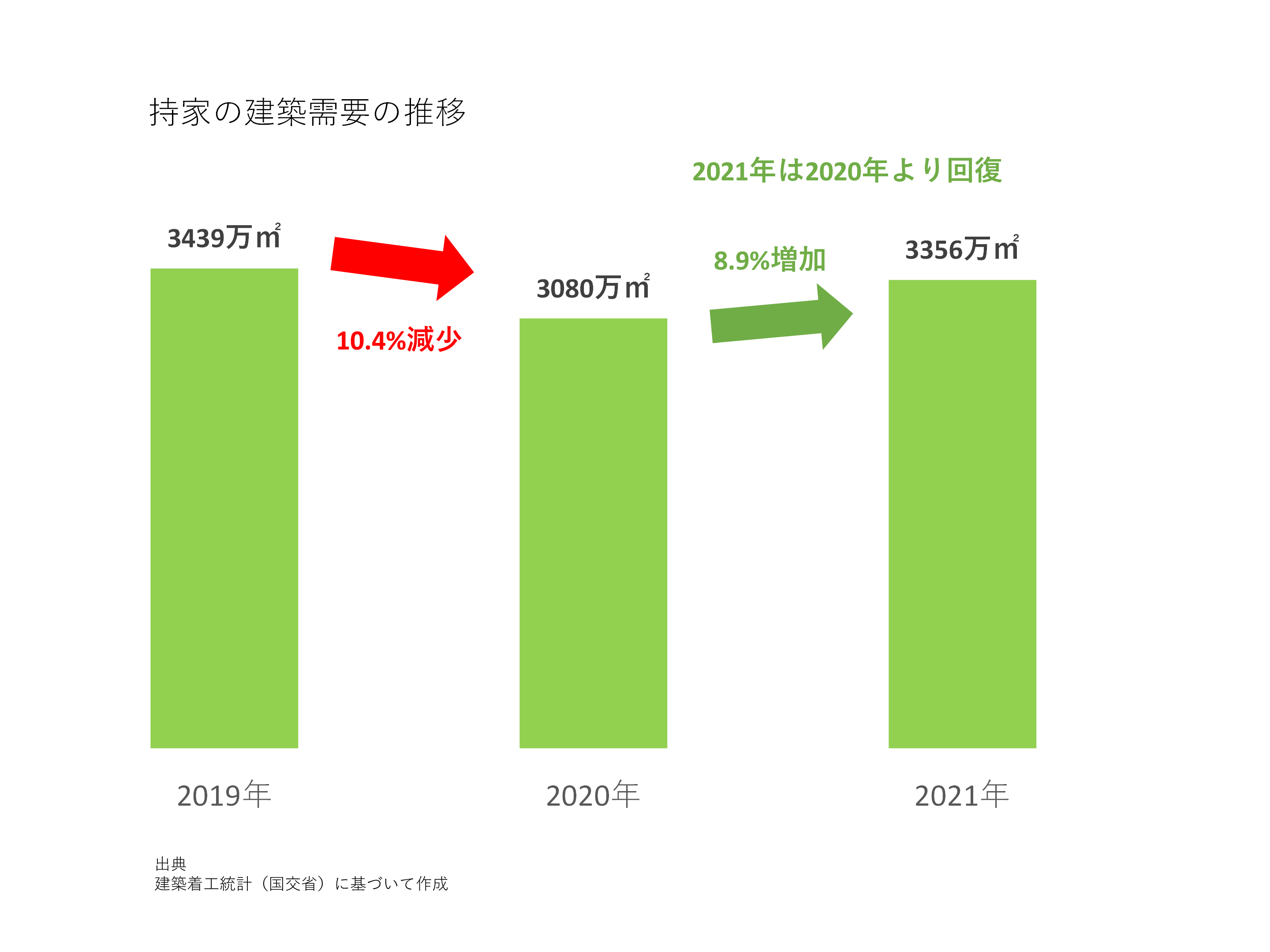

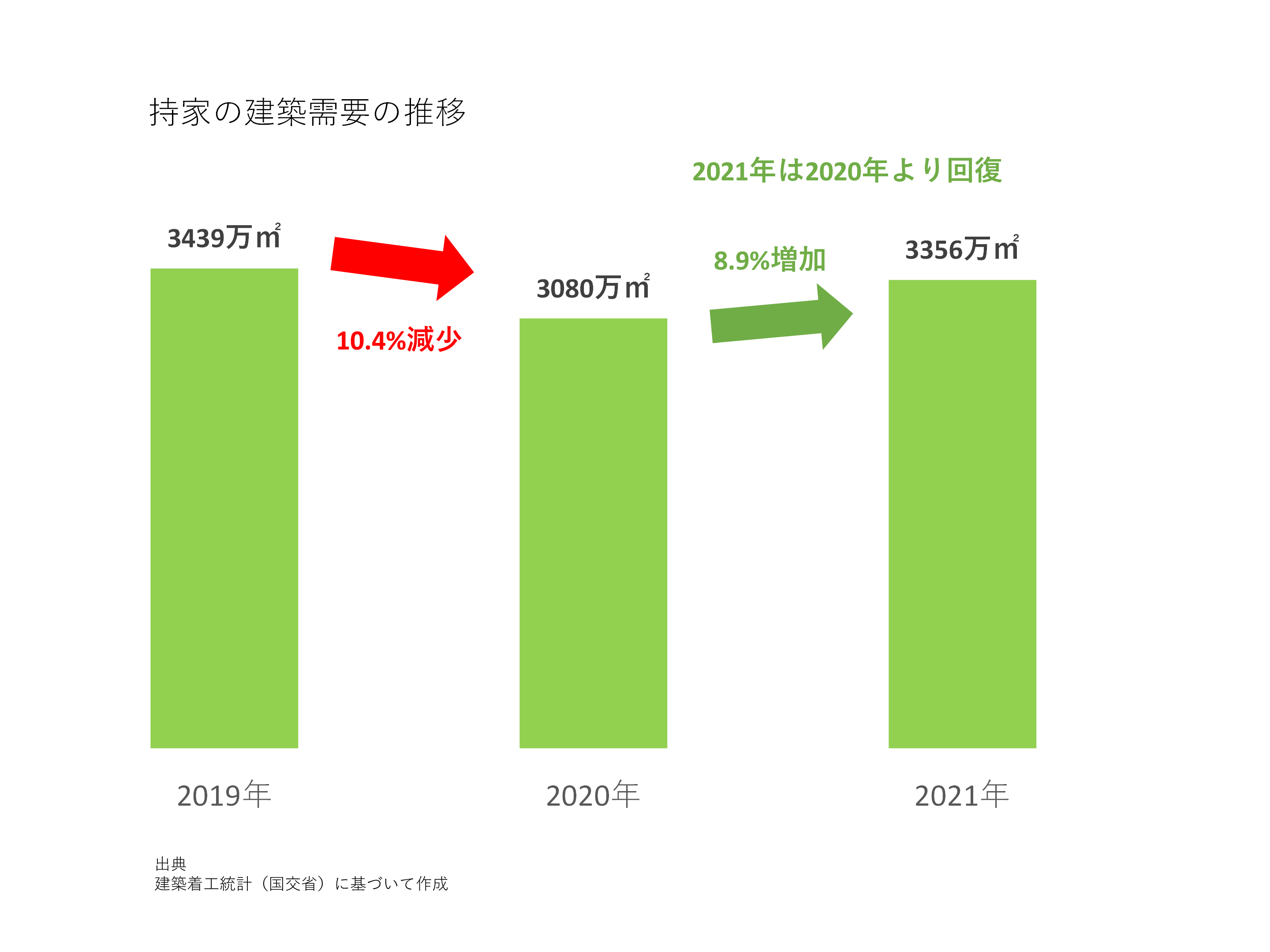

建築主が自ら居住する目的で建築する持家の建築需要は、2019年の3439万㎡から2020年の3080万㎡まで約10.4%減少しましたが、2021年は3356万㎡と前年比で約8.9%増加と回復していることが分かります。(下図参照)

2-2. 貸家の建築需要動向

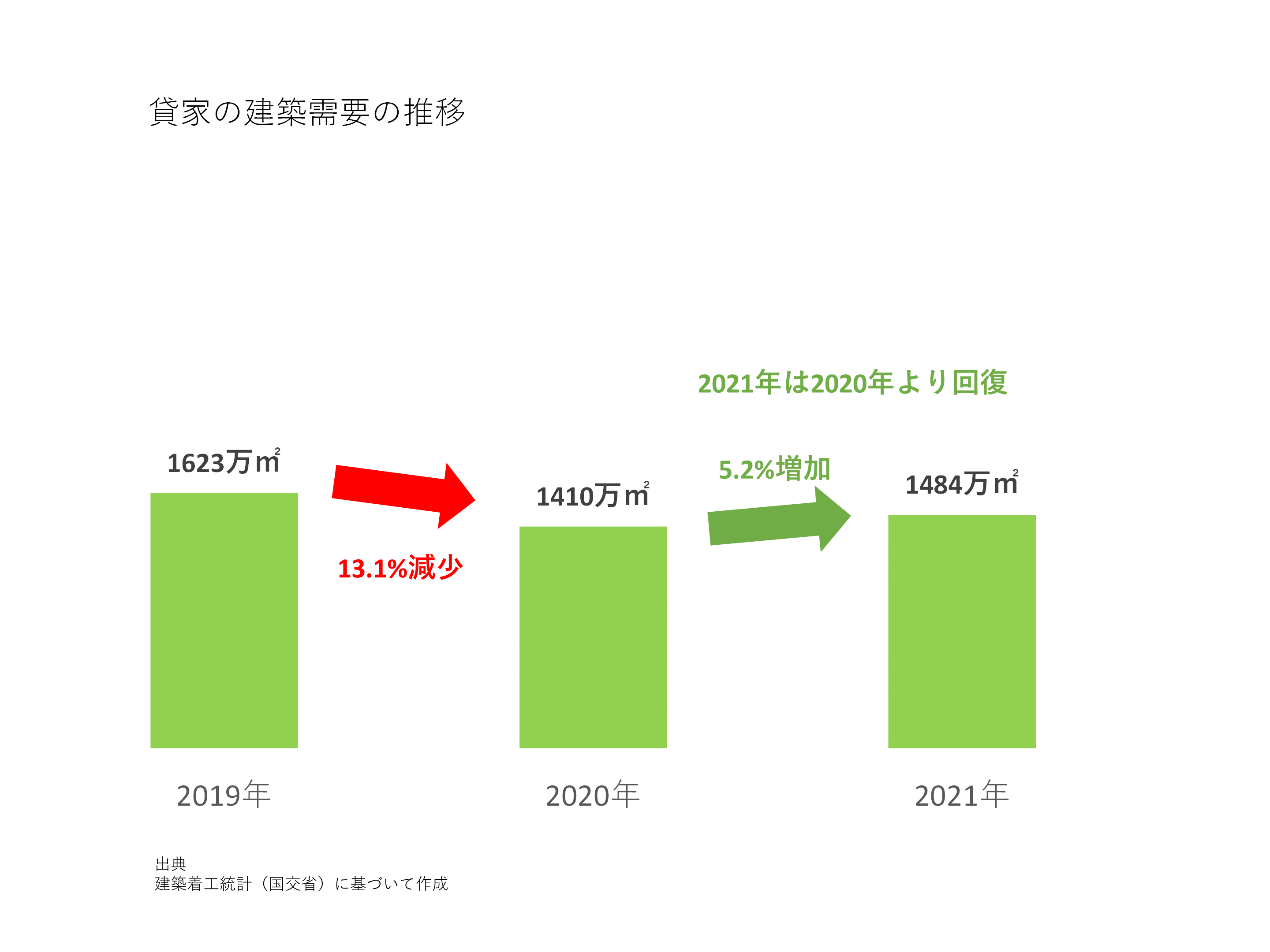

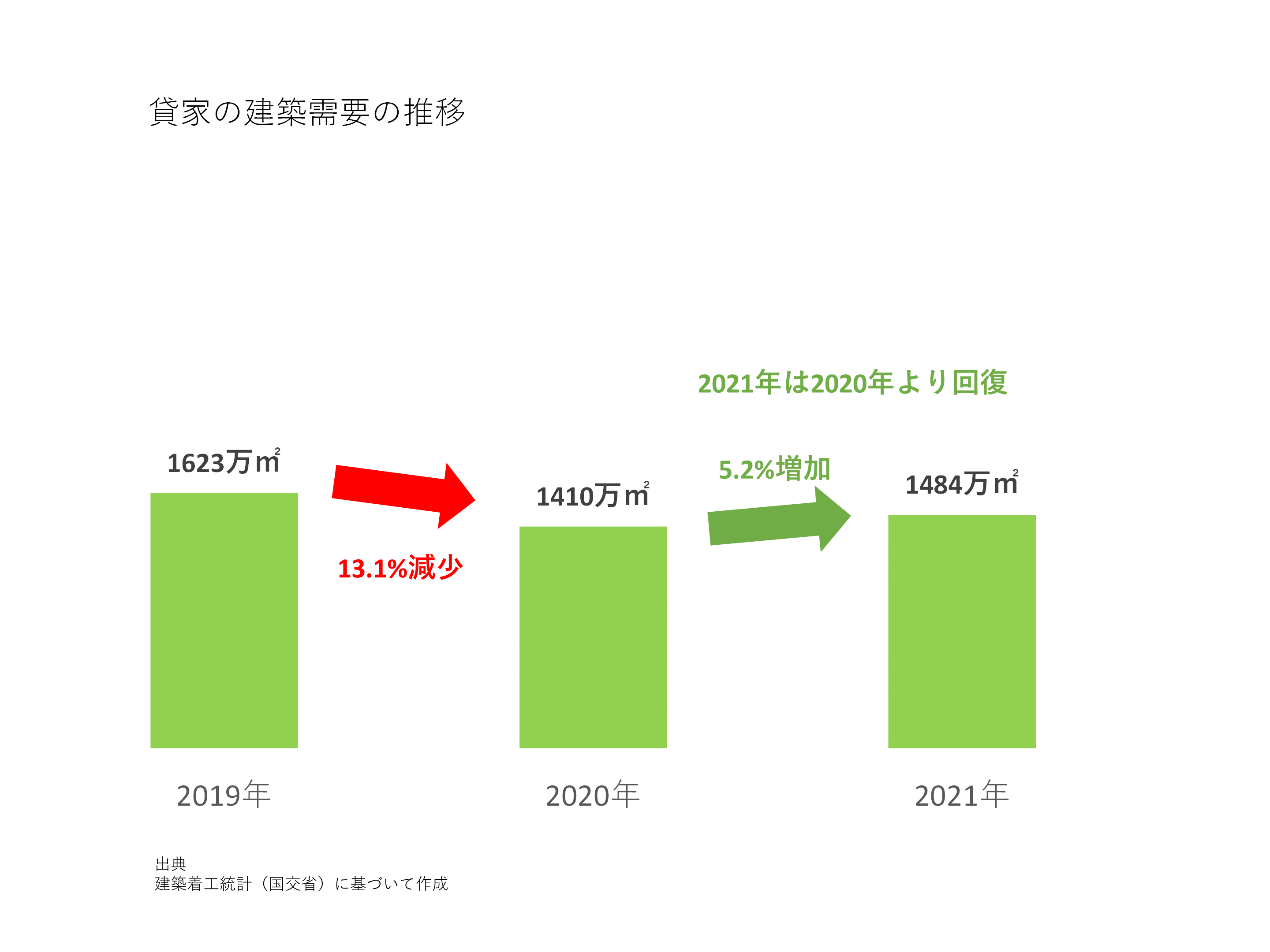

建築主が賃貸する目的で建築する貸家の建築需要は、2019年の1623万㎡から2020年の1410万㎡まで約13.1%減少しました。2021年は1484万㎡と前年比で約5.2%増加していることが読み取れます。(下図参照)

2-3. 分譲マンションの建築需要動向

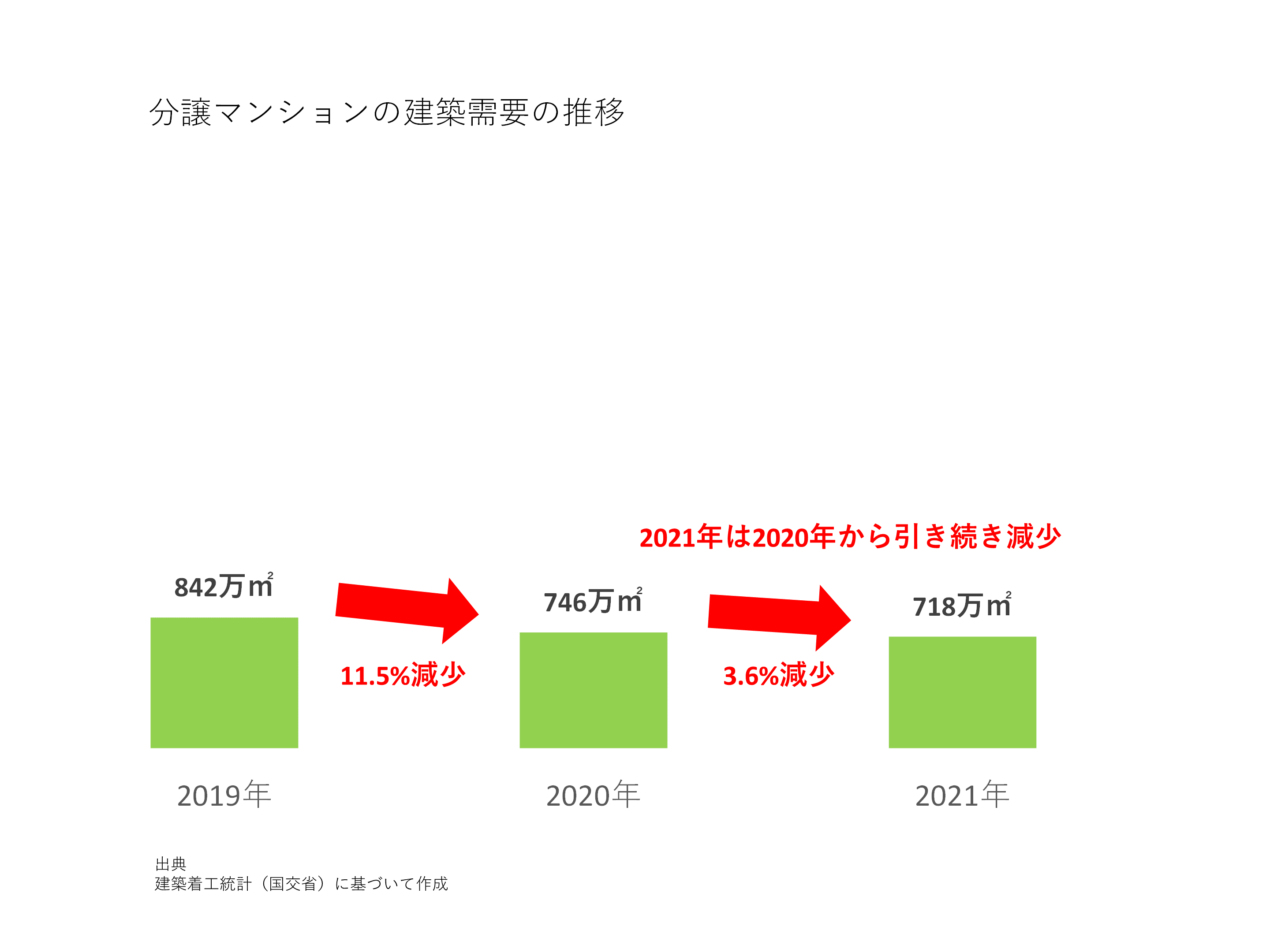

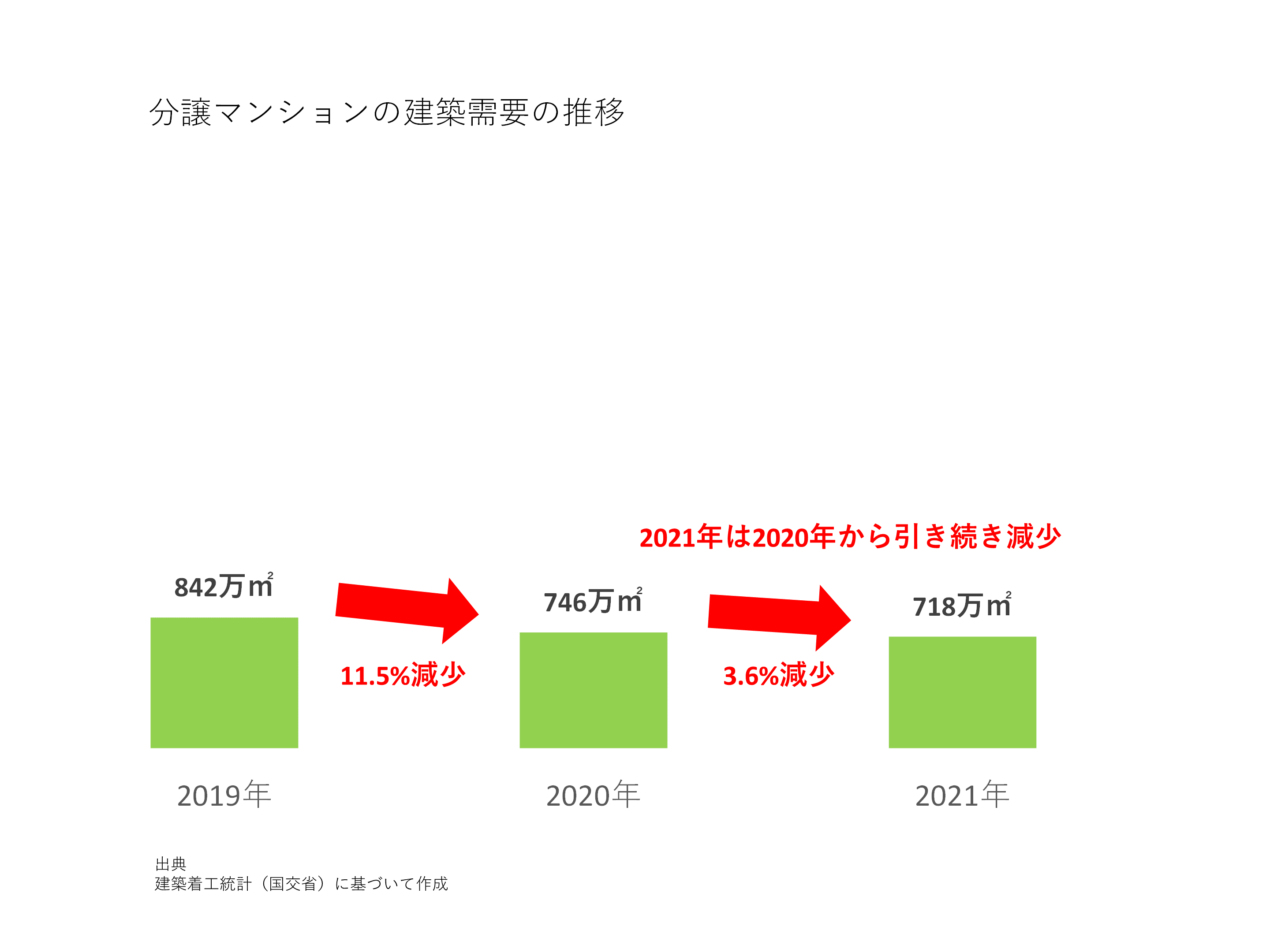

分譲マンションの建築需要は、2019年の842万㎡から2020年の746万㎡まで約11.5%減少しましたが、2021年は718万㎡と前年比で約3.6%と、さらに減少していることが分かります。(下図参照)

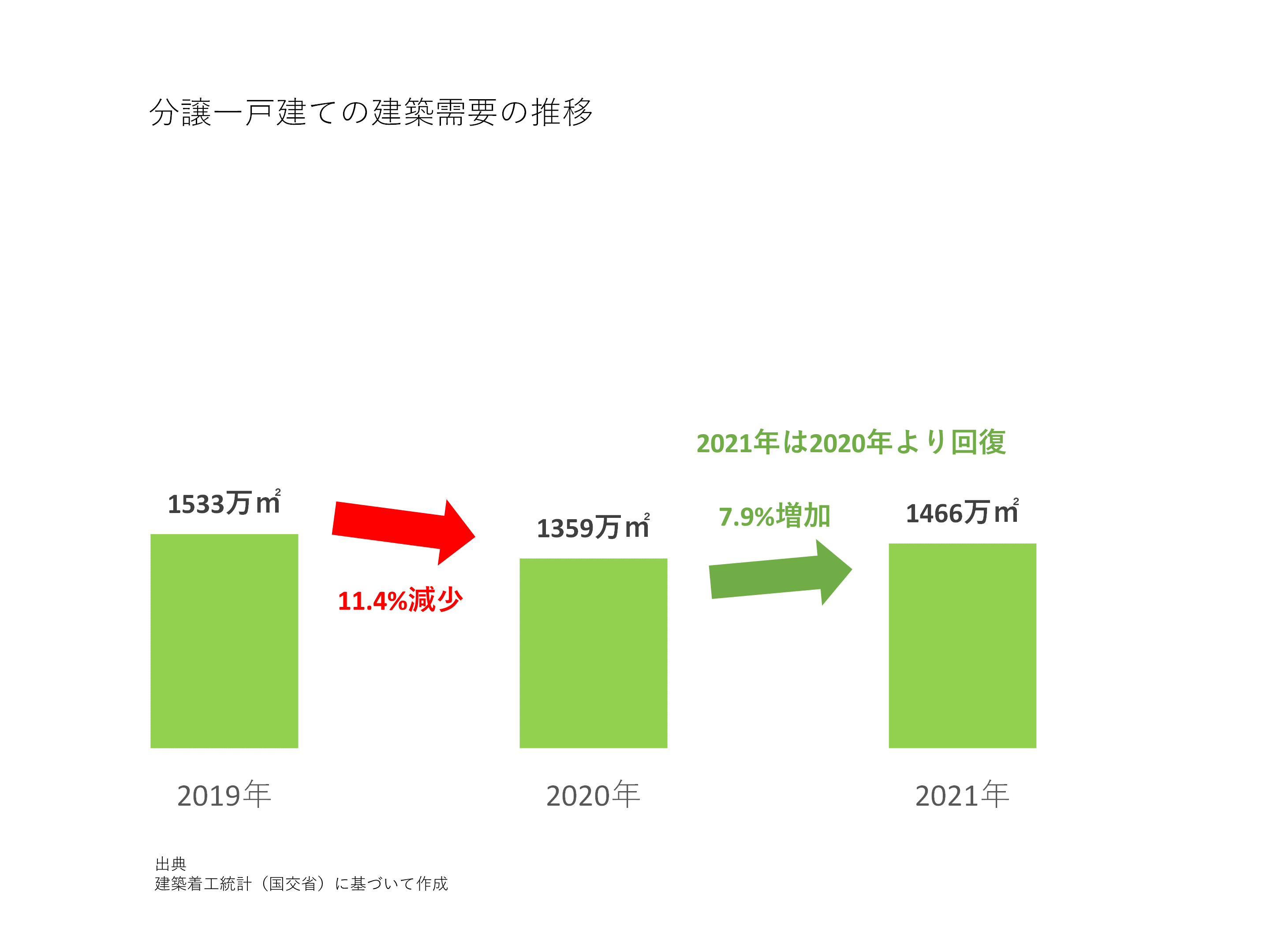

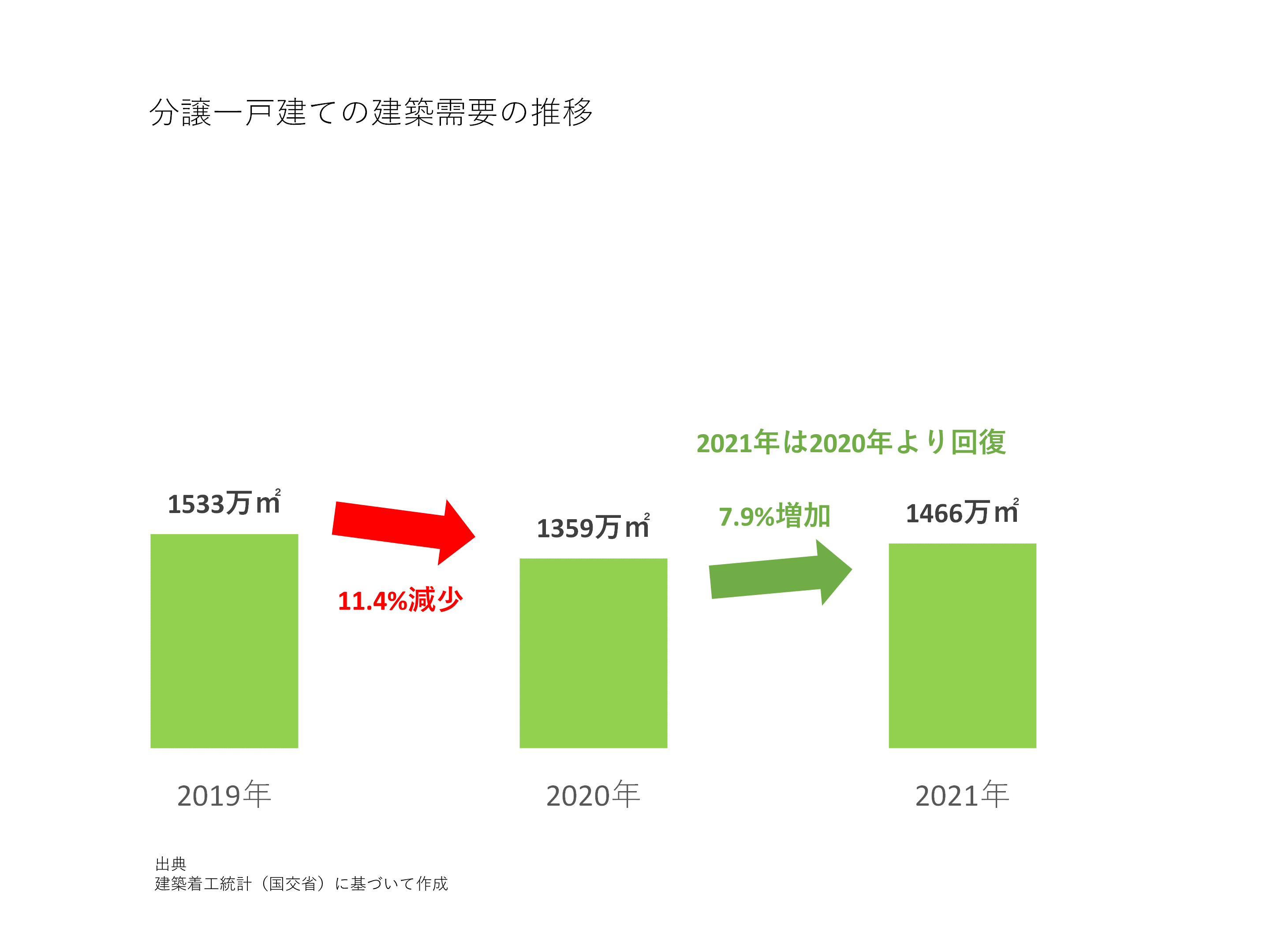

2-4. 分譲一戸建ての建築需要動向

分譲一戸建ての建築需要は、2019年の1533万㎡から2020年1359万㎡まで約11.4%減少しました。2021年は1466万㎡と前年比で約7.9%の増加と回復していることが読み取れます。(下図参照)

以上のように、2021年における利用目的別でみた住宅建築需要は「持家」「貸家」「分譲一戸建て」の場合で回復傾向にある一方、「分譲マンション」の場合は前年に引き続き減少傾向にあり、結果として、全体の住宅建築需要は2021年に前年比で5.7%増加して、2020年の水準から回復していることが分かりました。

3. 非住宅需要の動向

続いて、非住宅建築の需要動向について、以下のように用途別に見ていきます。

3-1. 事務所舗

3-2. 店舗舗

3-3. 工場舗

3-4. 倉庫舗

3-5. 学校舗

3-6. 病院舗

3-7. ホテル舗

3-8. 福祉・介護施設舗

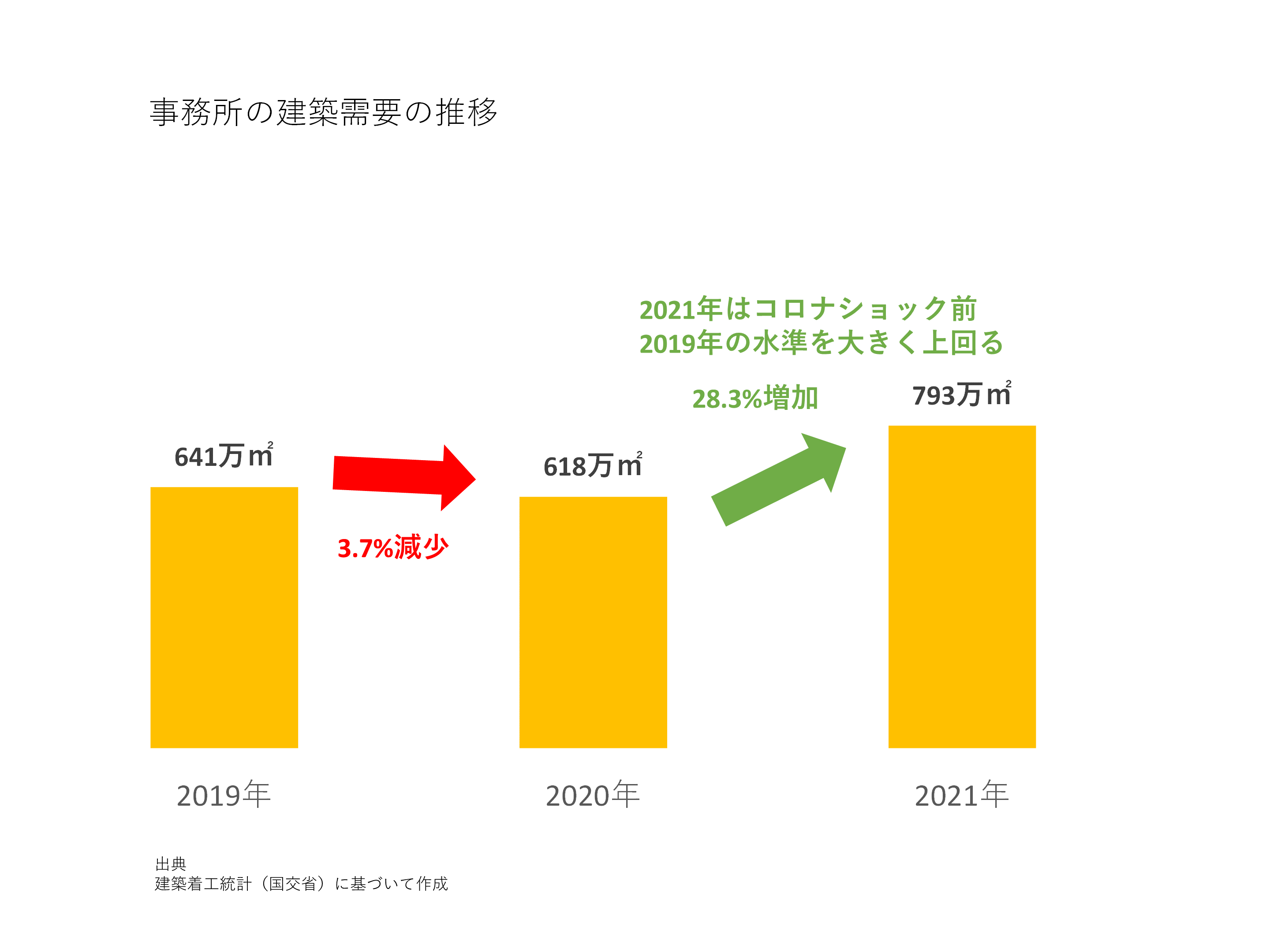

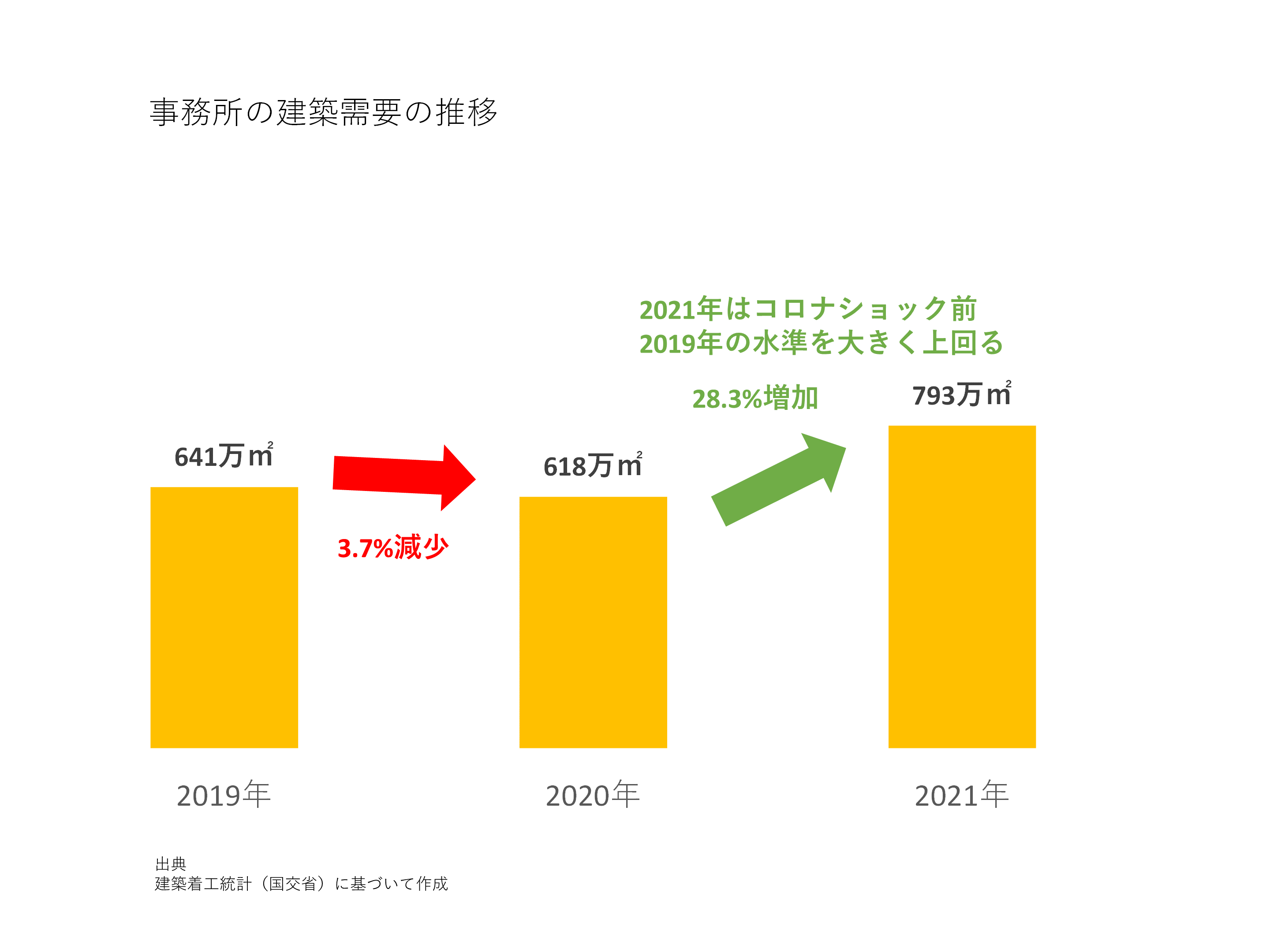

3-1. 事務所の建築需要動向

事務所の建築需要は、2019年の641万㎡から2020年の618万㎡まで約3.7%減少しましたが、2021年は793万㎡と前年比で約28.3%増加し、コロナショック前の2019年の水準を上回っていることが分かります。(下図参照)

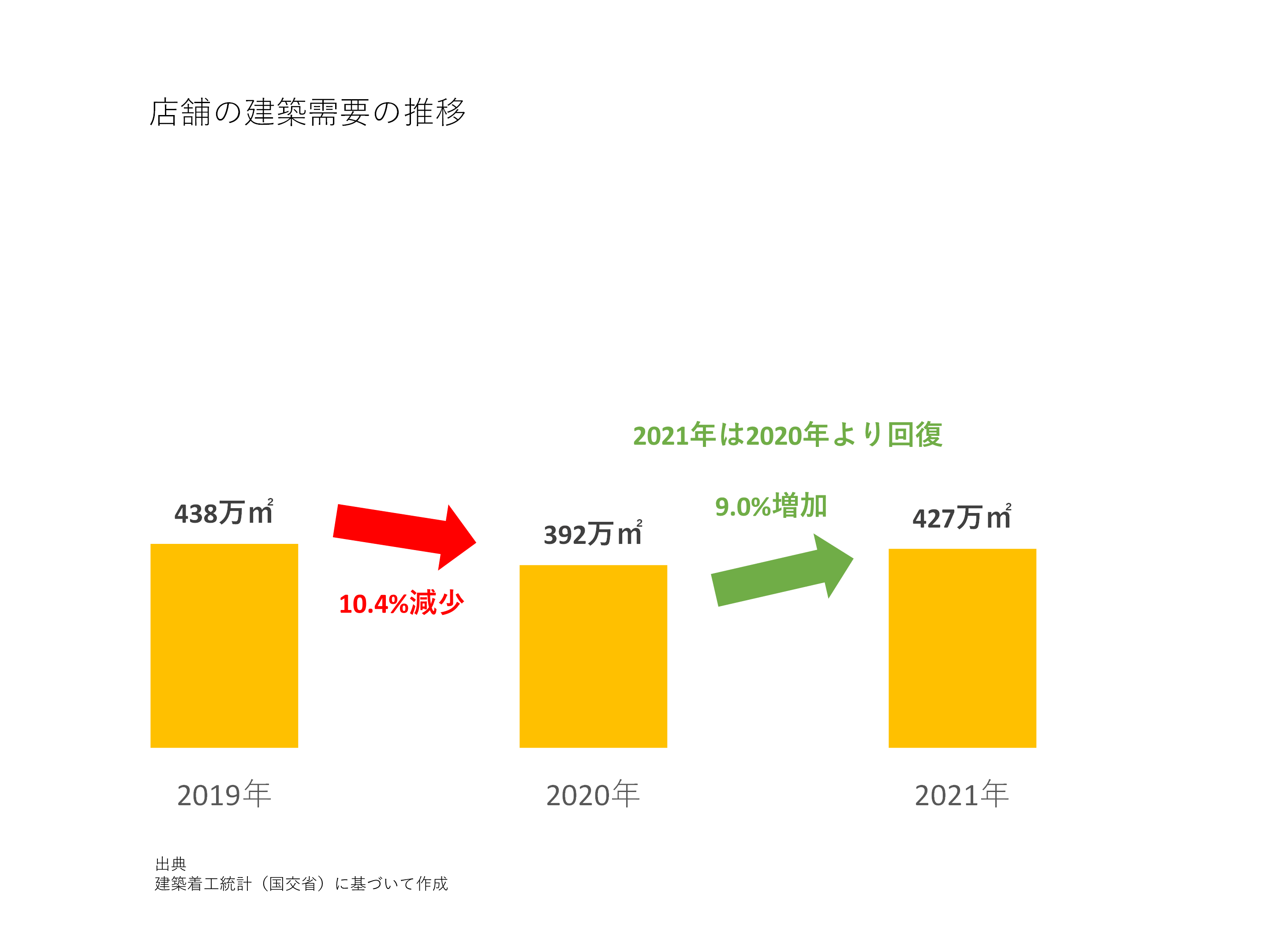

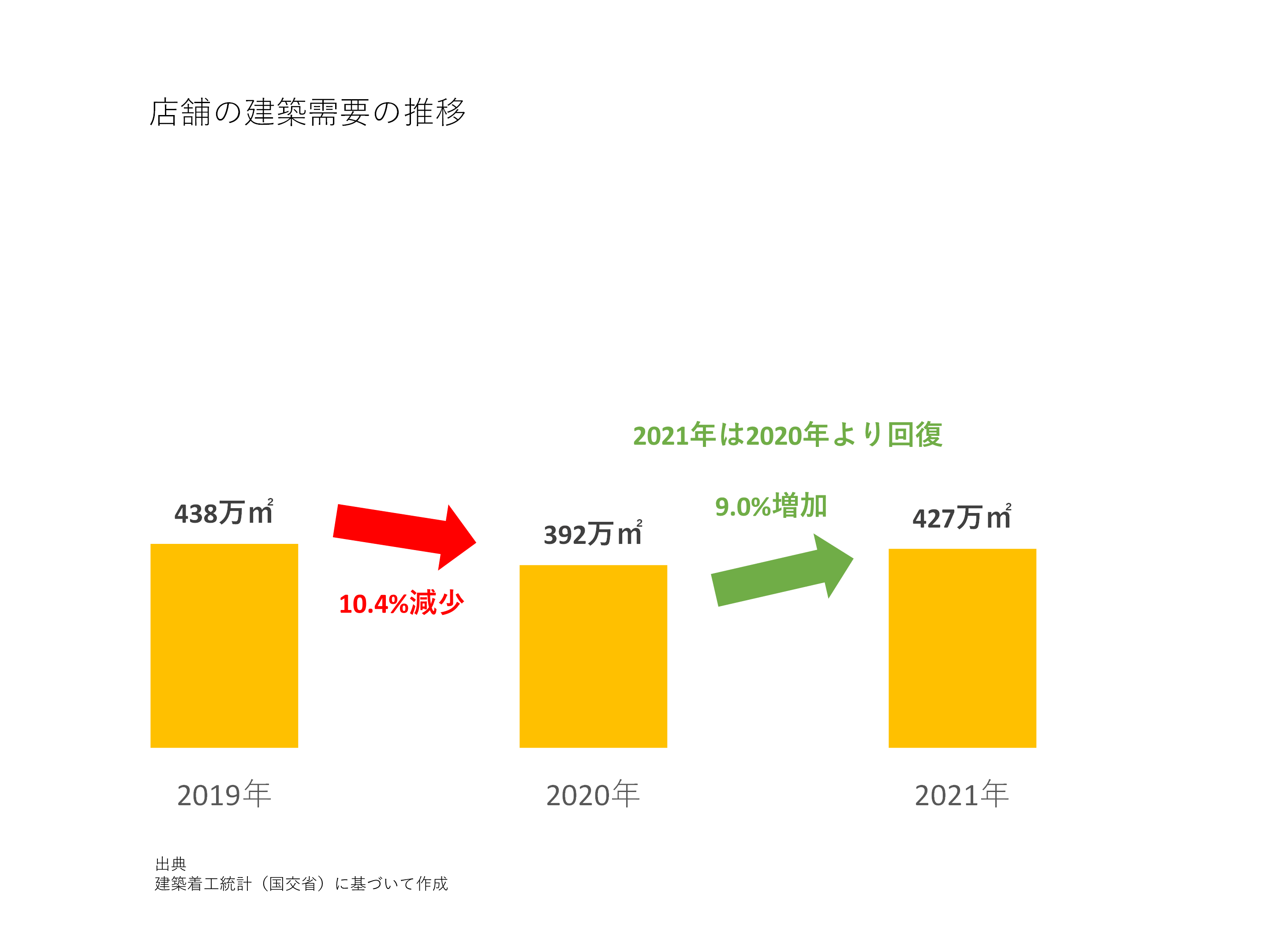

3-2. 店舗の建築需要動向

店舗の建築需要は、2019年の438万㎡から2020年の392万㎡まで約10.4%減少しました。2021年は427万㎡と前年から約9.0%増加し、回復していることが読み取れます。(下図参照)

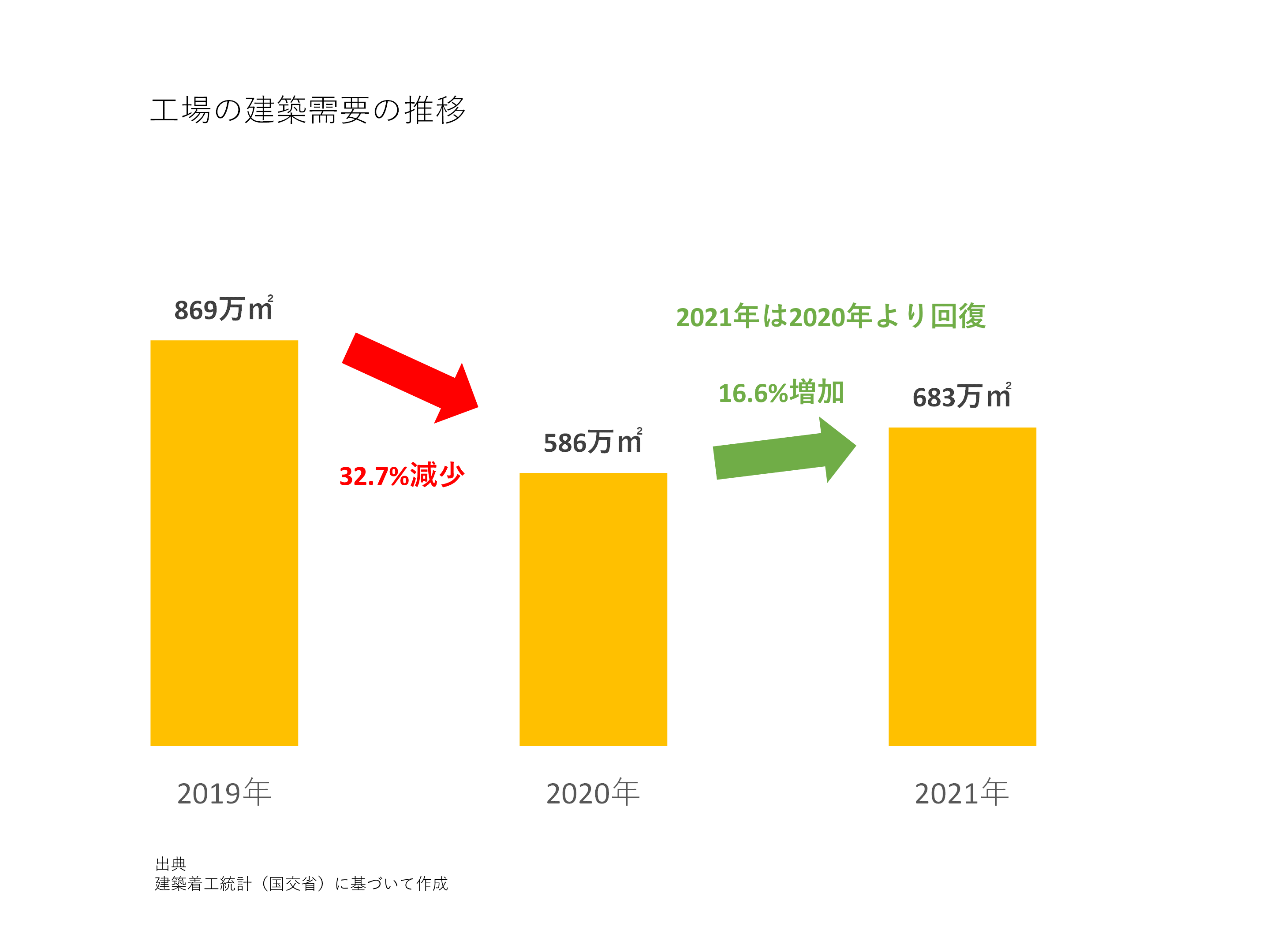

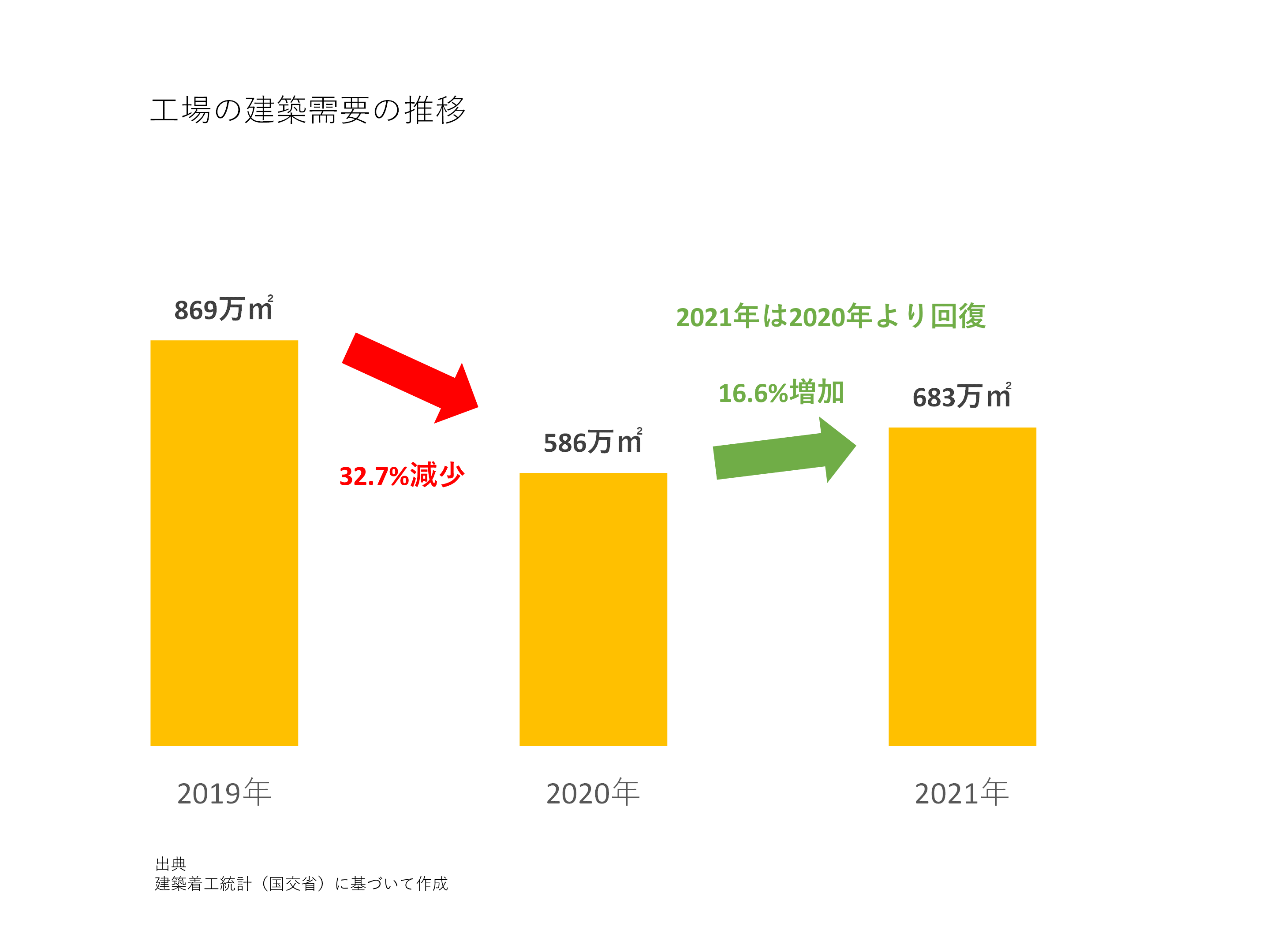

3-3. 工場の建築需要動向

工場の建築需要は、2019年の869万㎡から2020年の586万㎡まで約32.7%と非常に大きく減少しました。2021年は683万㎡と前年比で約16.6%回復しているものの、コロナショック前の2019年の水準と比較すると依然として低い水準にあることが分かります。(下図参照)

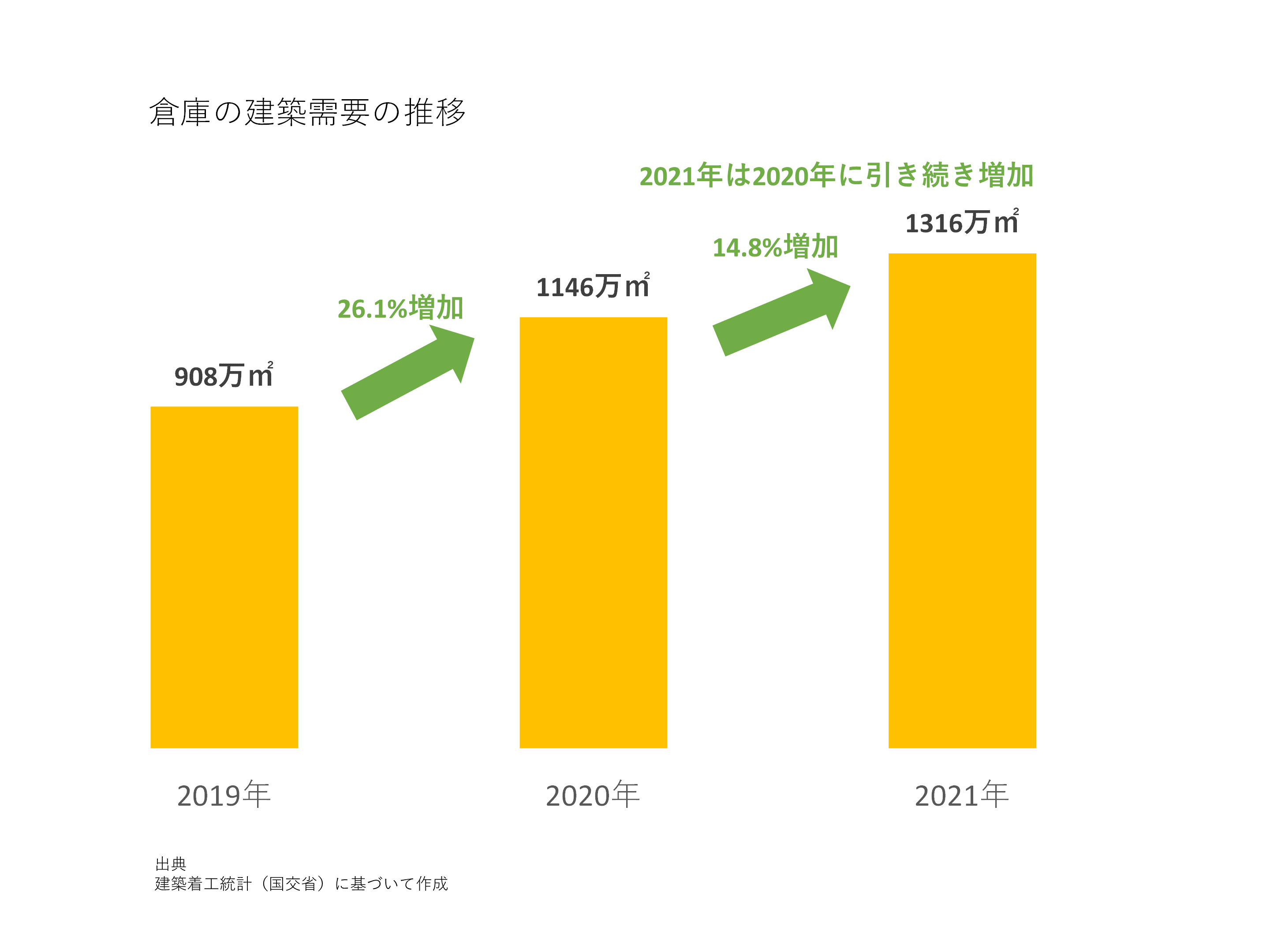

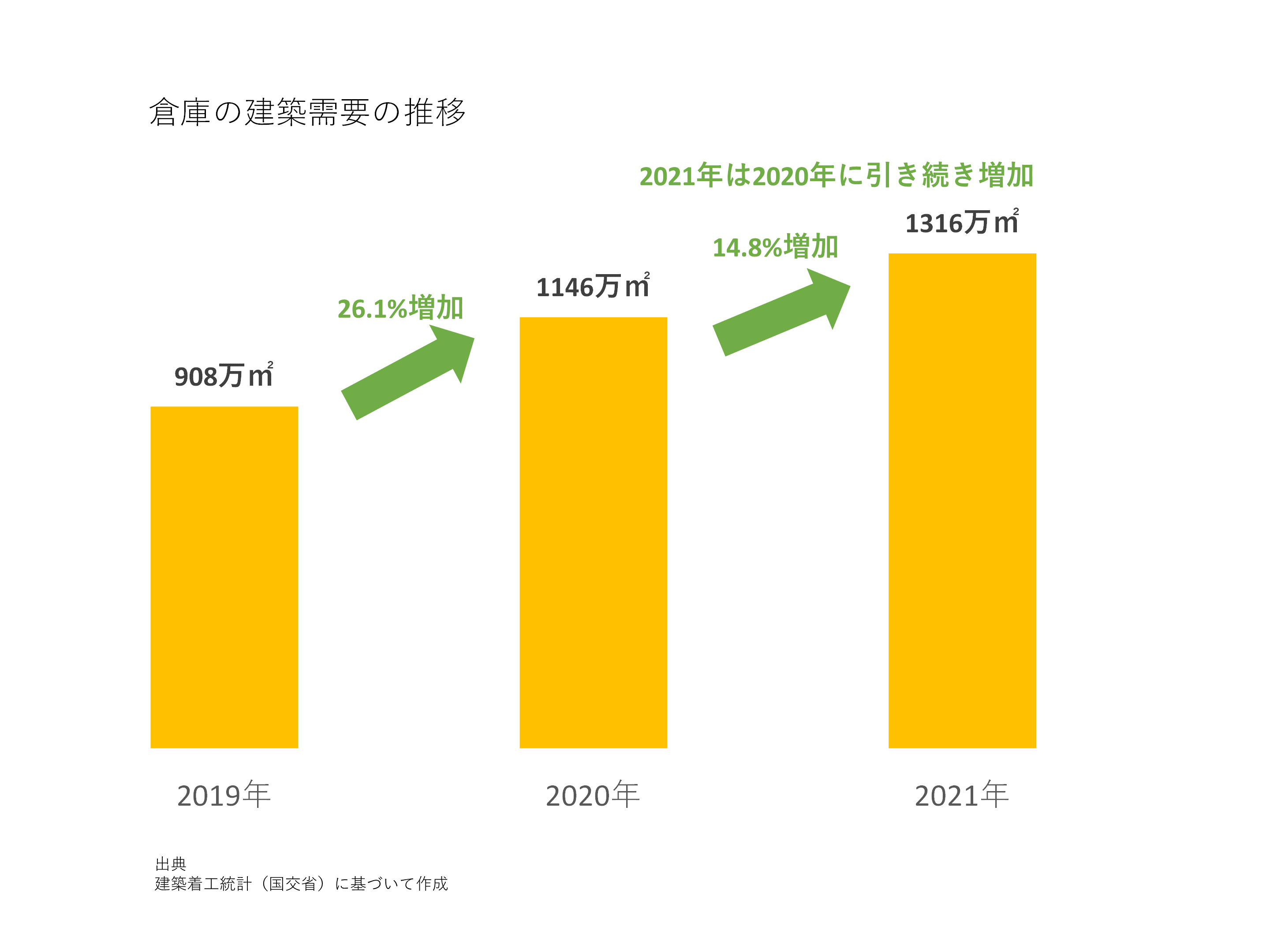

3-4. 倉庫の建築需要動向

倉庫の建築需要は、2019年の908万㎡から2020年の1146万㎡まで約26.1%と大きく増加しました。倉庫の建築需要は、本レポートで対象とする建物用途の中で、コロナショックにもかかわらず2020年に需要増加となった唯一の建物用途です。また、2021年は1316万㎡と前年比で約14.8%増加し、前年に引き続き増加傾向にあることが読み取れます。(下図参照)

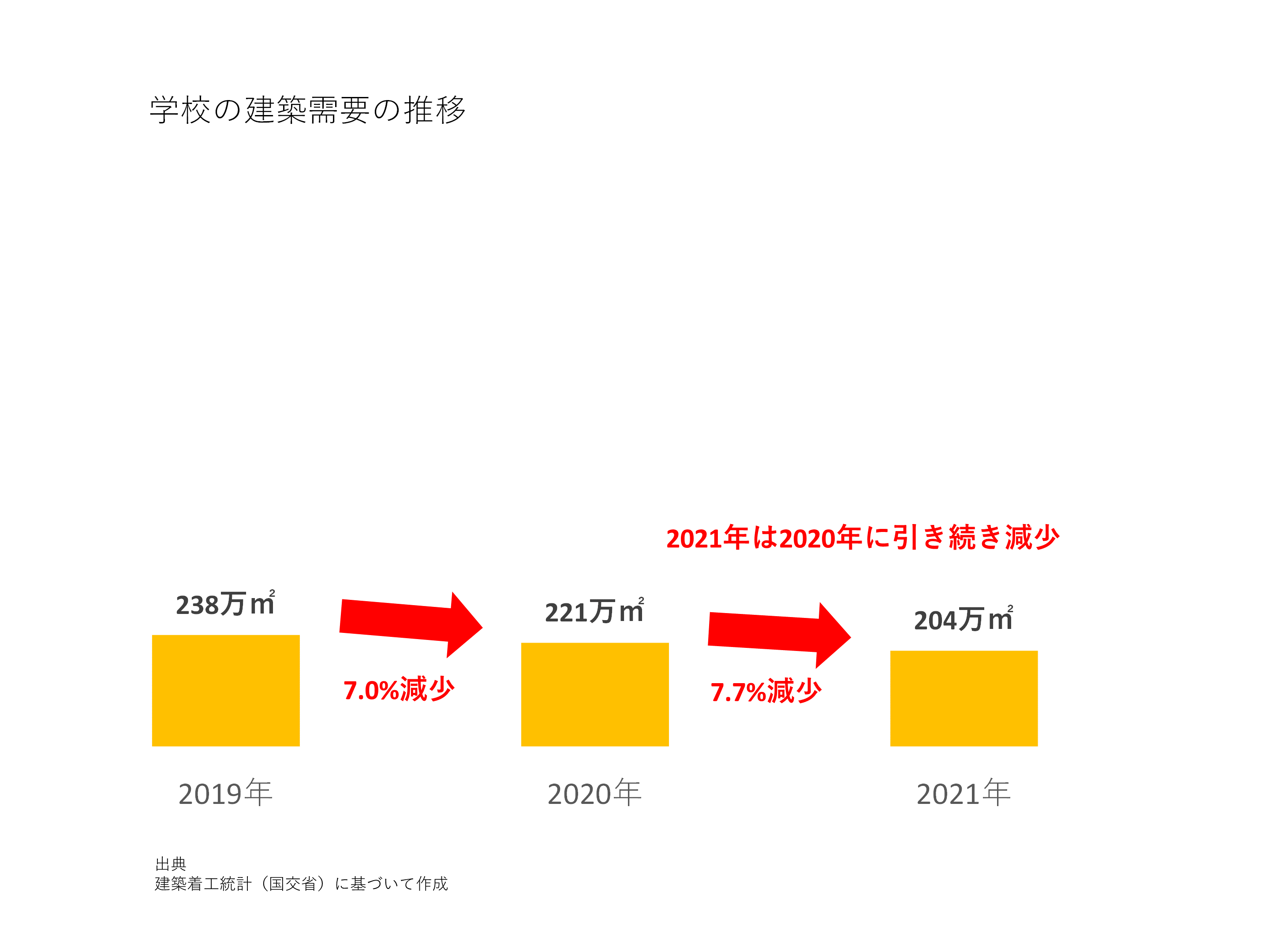

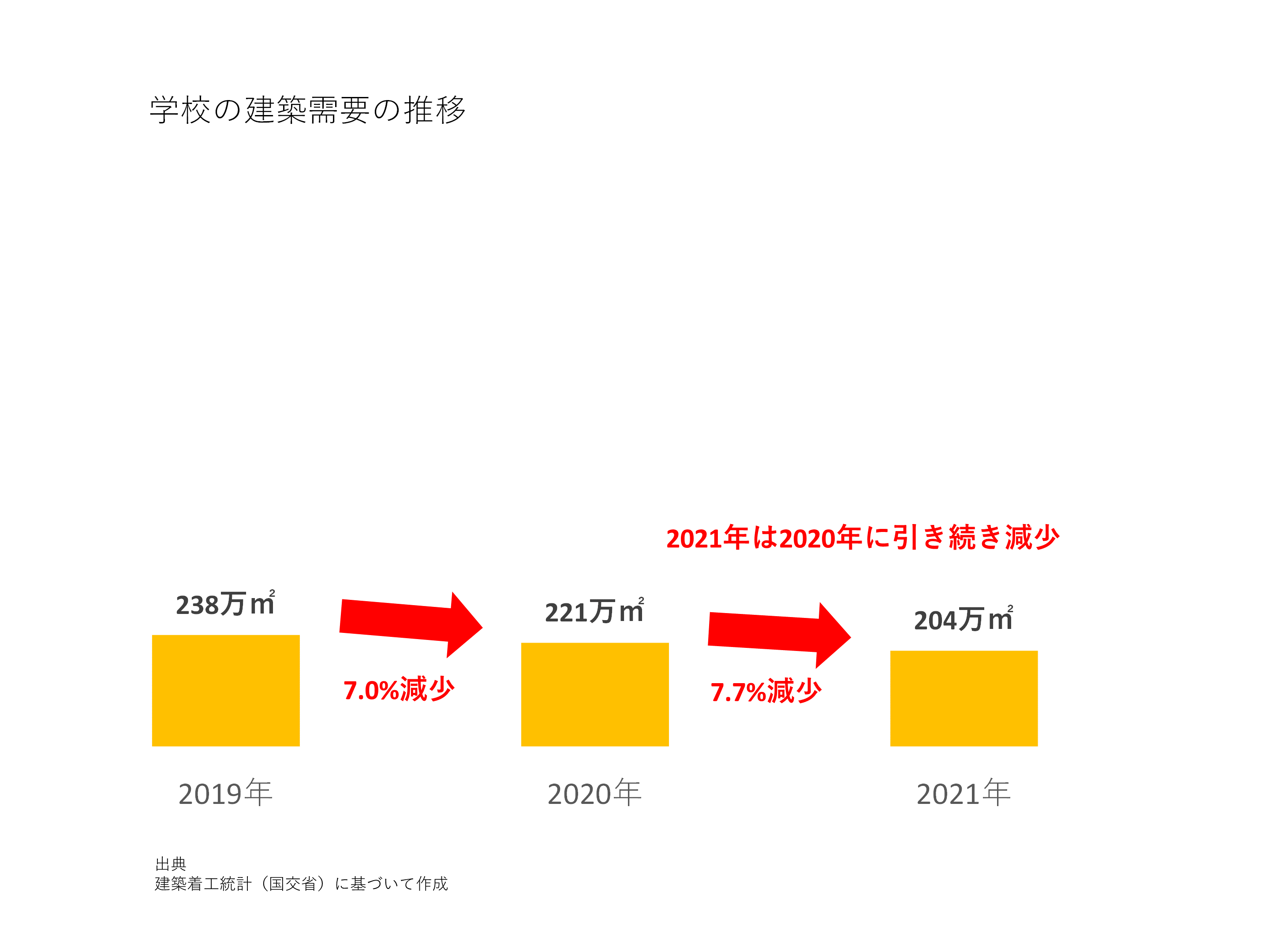

3-5. 学校の建築需要動向

学校の建築需要は、2019年の238万㎡から2020年の221万㎡まで約7.0%減少しました。2021年は204万㎡と前年同期比で約7.7%減少し、前年に引き続き減少傾向にあるだけでなく、2020年における2019年からの減少率を上回って減少していることが分かります。(下図参照)

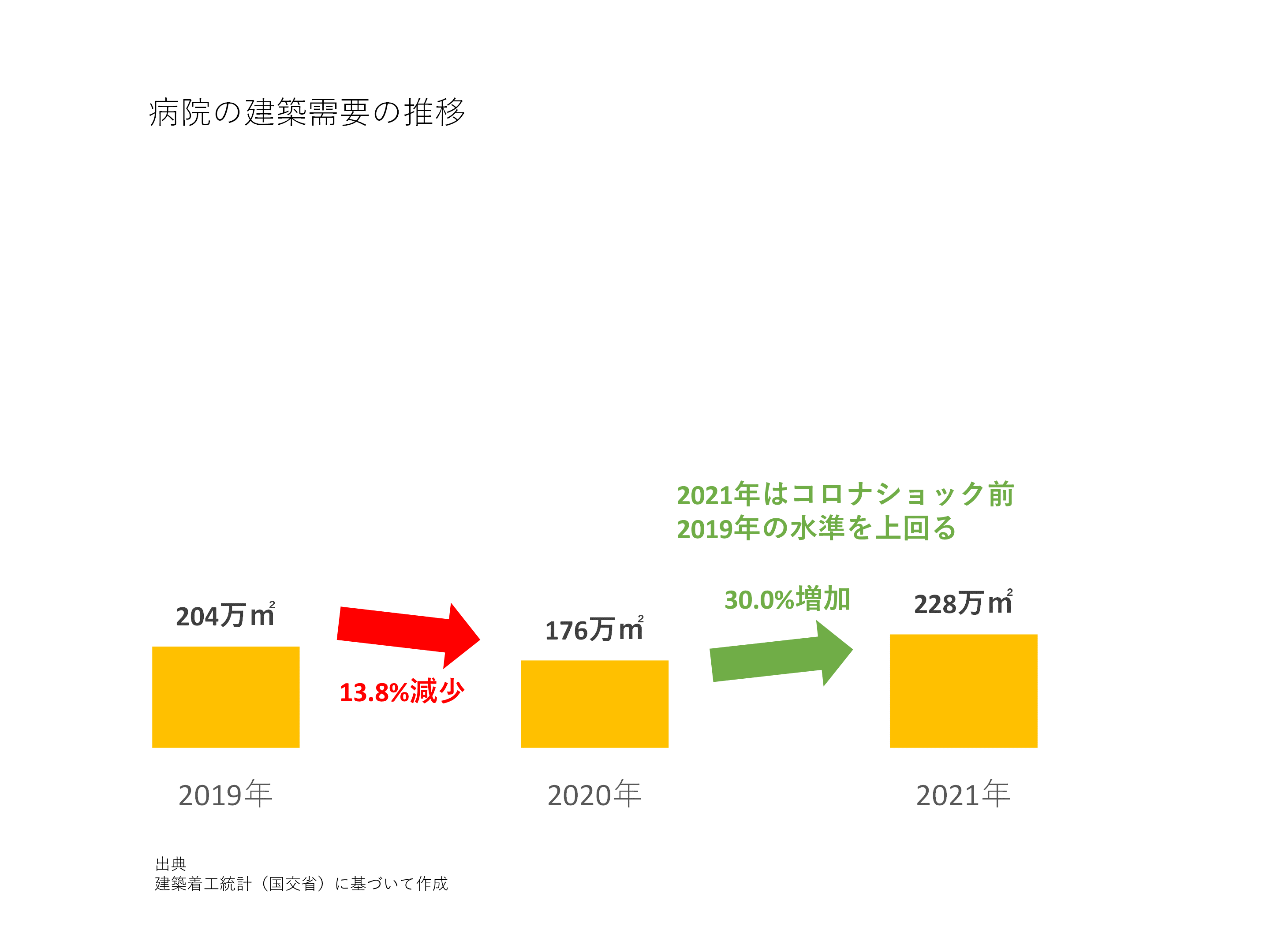

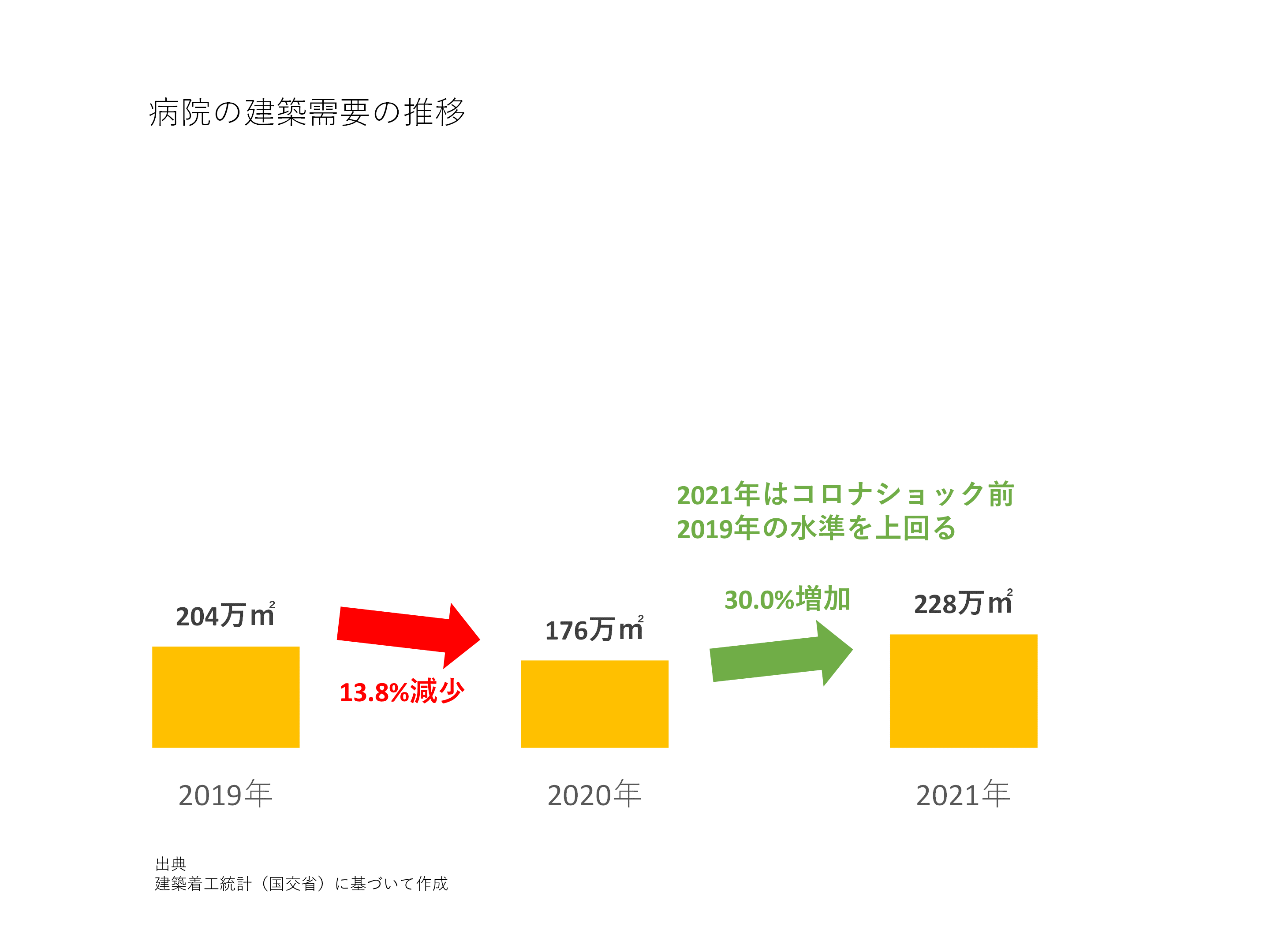

3-6. 病院の建築需要動向

病院の建築需要は、2019年の204万㎡から2020年の176万㎡まで約13.8%減少しましたが、2021年は228万㎡と前年比で約30.0%増加し、「事務所」と同様に前年の減少率を上回って増加しているに加え、コロナショック前の2019年の水準を上回る水準にあることが読み取れます。(下図参照)

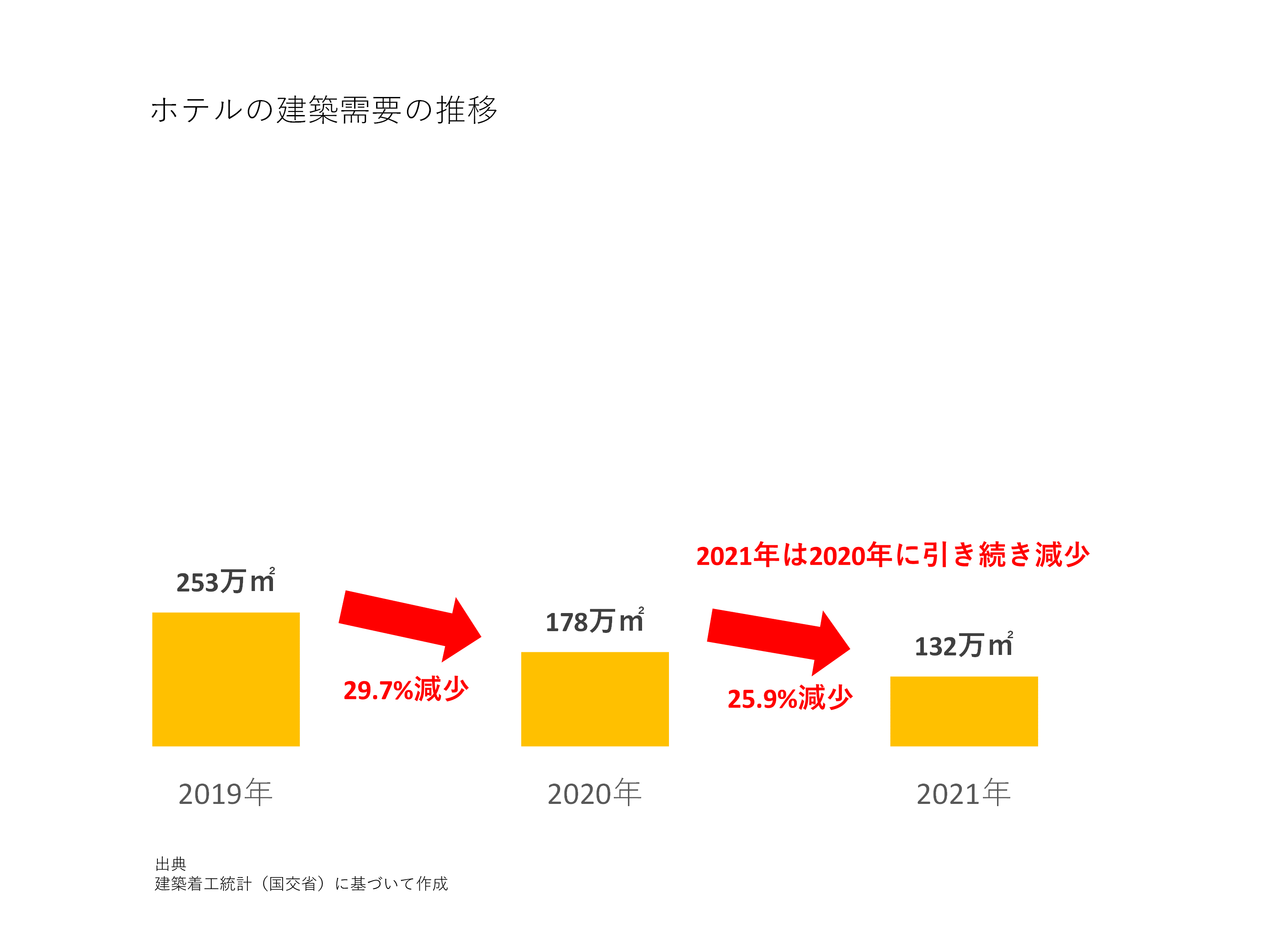

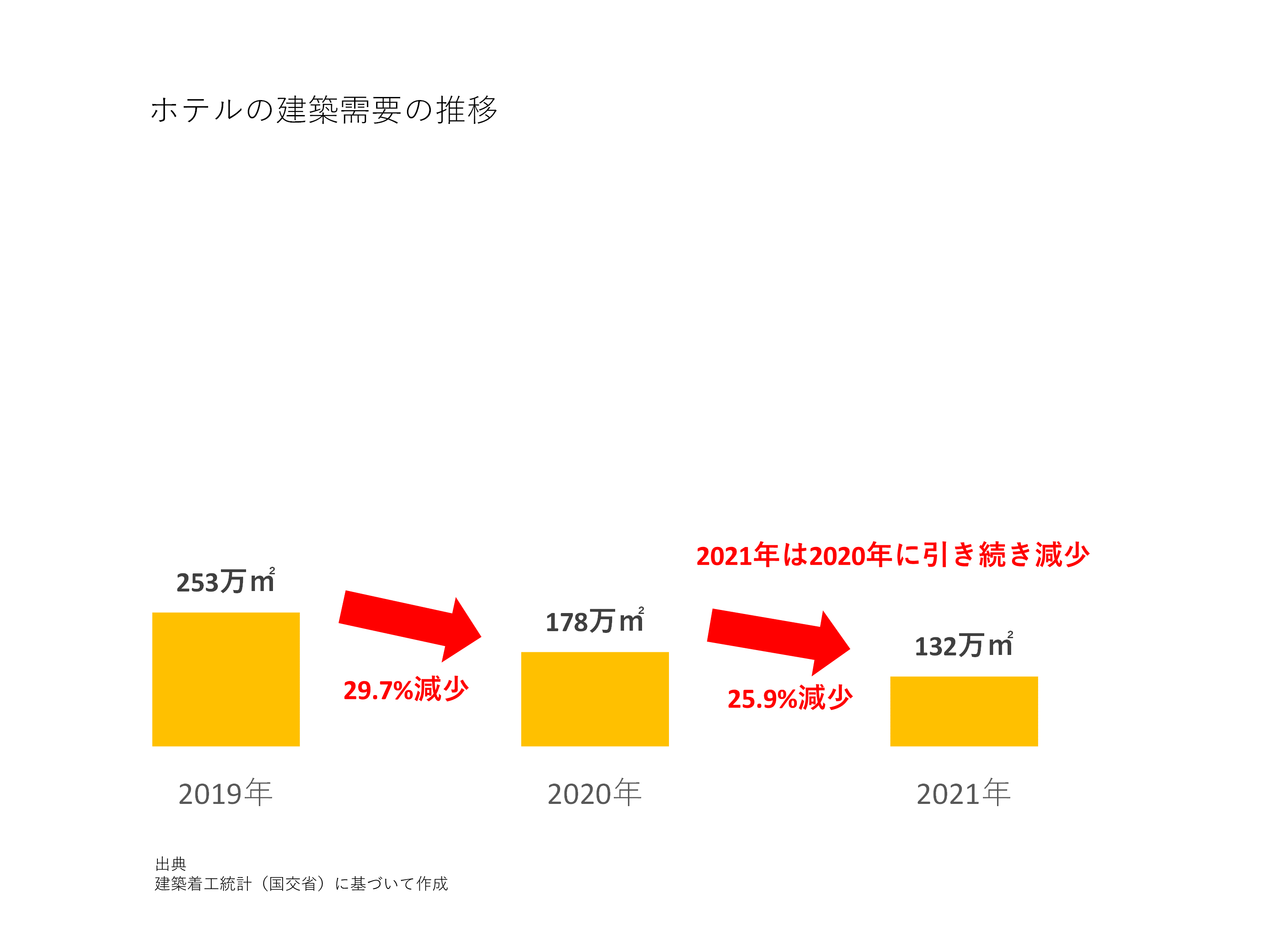

3-7. ホテルの建築需要動向

ホテルの建築需要は、2019年の253万㎡から2020年の178万㎡まで約29.7%と非常に大きく減少しました。2021年は132万㎡と前年比で約25.9%も減少し、学校の建築需要と同様に、前年から引き続いて減少傾向にあることが分かります。(下図参照)

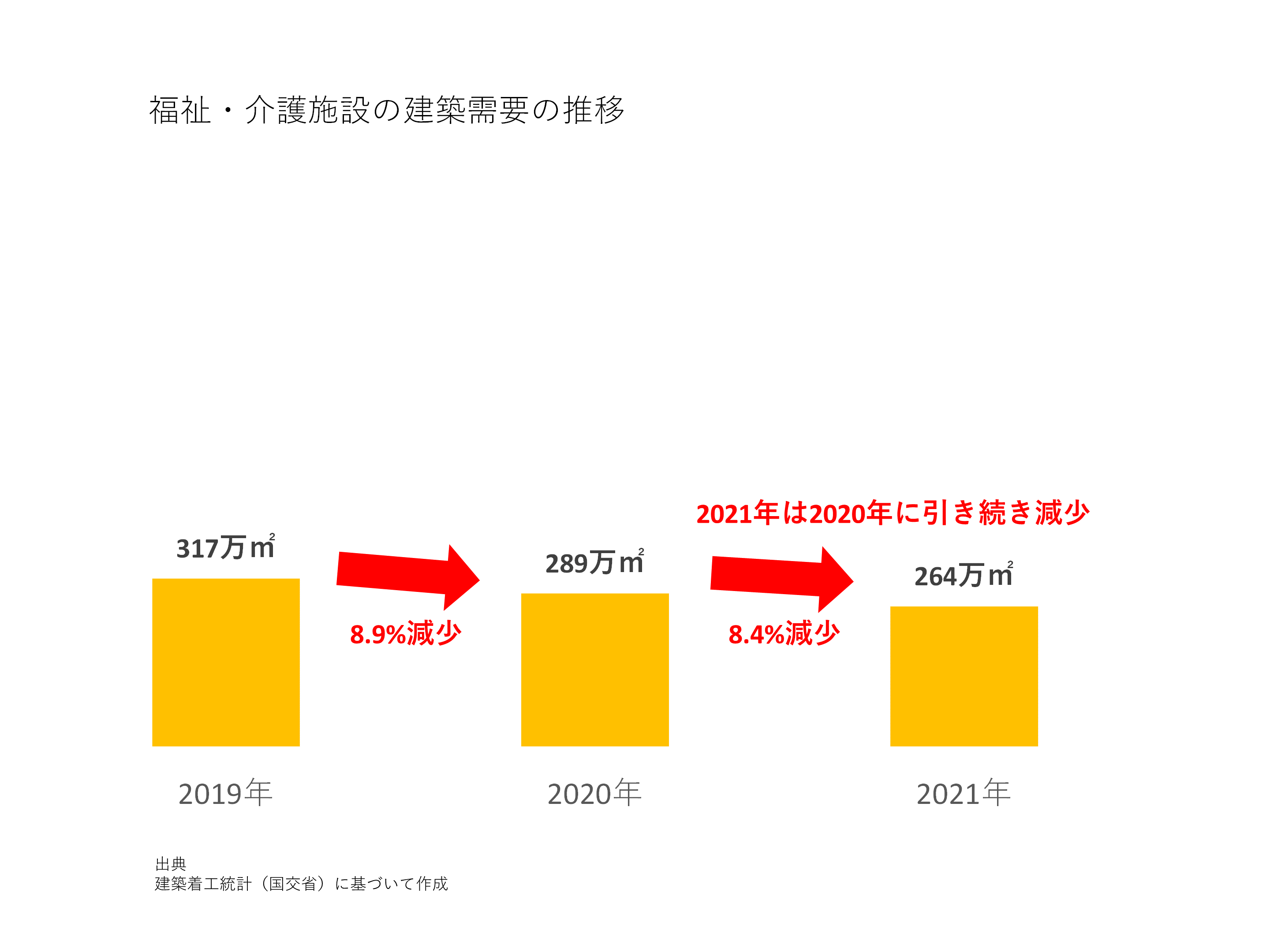

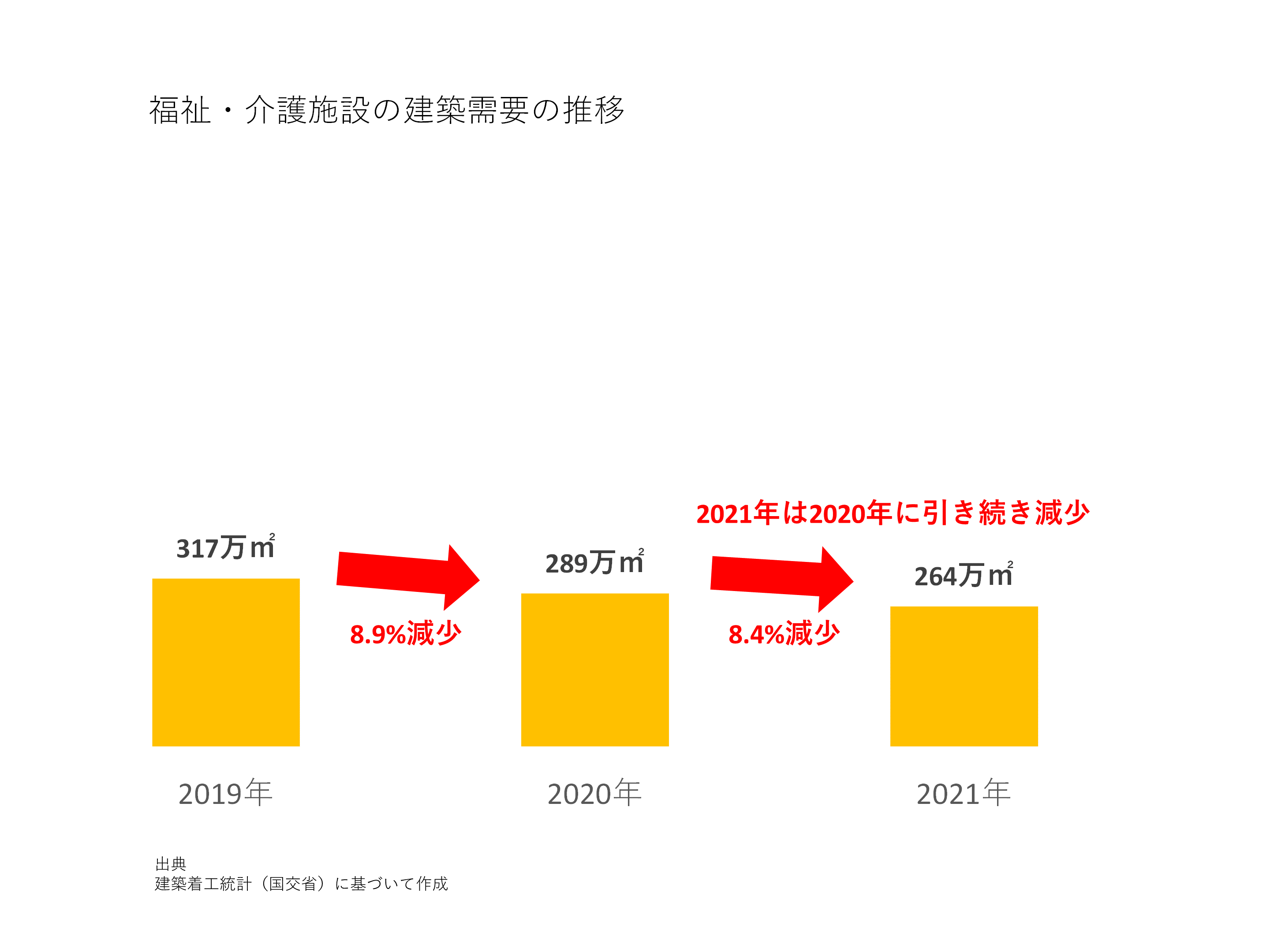

3-8. 福祉・介護施設の建築需要動向

福祉・介護施設の建築需要は、2019年の317万㎡から2020年の289万㎡まで約8.9%減少しましたが、2021年は264万㎡と前年比で約8.4%の減少と、引き続き減少傾向にあることが分かります。(下図参照)

このように、非住宅建築需要は2021年は「店舗」「工場」のように回復傾向にある場合、「事務所」「病院」のように前年の減少率を上回る増加傾向の場合、「ホテル」「福祉・介護施設」のように前年から引き続き減少傾向の場合、「学校」のように前年の減少率を下回る減少傾向の場合、さらには「倉庫」のように前年から引き続き増加傾向の場合など、建物用途によって異なる傾向であることが分かりました。そして、前述したように、全体の非住宅建築の需要は2021年に前年比で9.1%の増加となっています。

4. 2022年の建築需要の動向

最後に、今後の建築需要の動向について考察していきます。上記1.において述べたように、全体の建築需要は全体の約6割を占める住宅需要の動向に大きく影響を受けます。

その為、2022年の建築需要は大きく、国内における住宅の建築需要が大きく増加してコロナショック前の2019年の需要水準まで回復するがケースと、住宅建築需要が横ばいまたは減少して回復傾向が鈍化するケースが考えられます。

その住宅ですが、住宅の約7割は木造で建築されています。2021年以降、いわゆるウッドショックで木材価格が高騰していますが、全国で見た持家用の一戸建て木造住宅の建築費水準は高止まりしており、2021年まで概ね横ばい傾向です。つまり、現在は木材価格高騰による建築コスト増加分を建設会社が自ら吸収している段階で、今後、このコスト増加分が建築費に転嫁されると、建築費の水準が上昇することになります。

一般に、価格(建築費)が上昇すると需要は減少する為、住宅建築需要は、今後コスト増加分が建築費へ転嫁されることになると、住宅の建築費水準が上昇し、現在の回復傾向が徐々に鈍化する方向に影響を受けると懸念されます。

上記のケース以外にも、例えば、建築需要の約4割を占める非住宅建築の需要が経済回復と供に急増して、国内の建築需要がコロナショック前の水準まで回復するケースも考えられます。しかしながら、非住宅の建物に多く使われる鉄筋や鉄骨といった鋼材価格は木材価格と同様に2021年以降高騰しており、2022年は非住宅建築の建築費水準も上昇すると見込まれ、木造住宅の建築需要と同じように、非住宅建築の2022年における需要も現在の回復傾向が少しずつ弱まると考えられます。

仮に、2022年にコロナショック前の2019年の水準まで経済活動が回復したとしても、国内における建築需要がコロナショック前の水準まで戻るにはもう少し時間がかかる可能性が考えられます。これは、主要建築資材が高騰した際、その翌年に建築費が大きく上昇するといった過去のケースを踏まえ、2021年以降、価格が高騰している木材や鋼材のコスト増加分が価格に転嫁され、建築費が本格的に上昇し始めるのが2022年になり、建築費の上昇によって建築需要の回復にブレーキがかかるのではないかと考えるからです。

上記に加え、2022年2月18日に国交省により「令和4年3月から適用する公共工事設計労務単価」が公表されましたが、全国全職種の労務単価は単純平均で前年度比2.5%引き上げられています。その為、2022年は建設業における労務単価の上昇により労務コストの増加が見込まれ、結果として2022年の建設コストは2021年の時点からさらに増加する可能性が高いと考えられます。

以上のように今回のレポートでは、国内における建築需要について、コロナショックからどの程度回復しているのか、目的別の住宅建築需要と用途別の非住宅建築需要の観点から把握すると供に、今後の建築需要の動向について紹介しました。

その他のレポート|カテゴリから探す